7月18日に東証マザーズに新規上場しますユニフォームネクストの財務分析をしてみたいと思います。

ユニフォームネクスト7月19日上場

ユニフォームネクストが上場する7月19日はソウルドアウトの上場日7月12日から間が開いていること、1件のみの上場であることから資金が集中しそうですね。一方で北朝鮮問題やトランプ関連、安倍政権の忖度問題などで一気に地合が悪くなる可能性もはらんでいます。

なお、財務分析は目論見書で掲載されている直近2年によります。

ユニフォームネクストのビジネスモデル

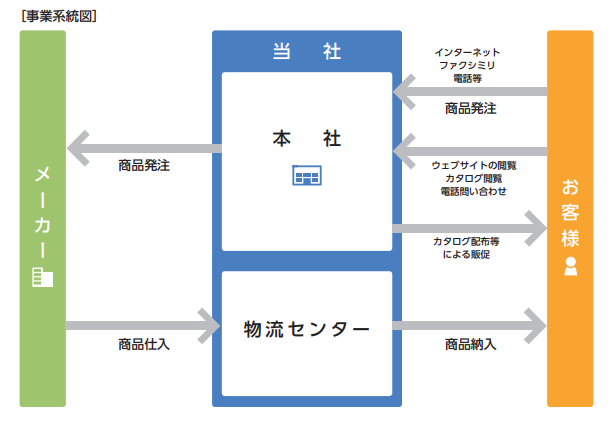

ユニフォームネクストの事業内容は「ユニフォームを使用するお客様に最高の満足を提供する」を経営理念に、国内の事業者へ仕事場で使用するための業務用ユニフォームをは販売する事業を行っています。

従来のユニフォーム業界はメーカーからの委託を受けた販売代理店が販売していました。

それをインターネットを通じて通信販売する形式とすることで利便性を上げています。

ビジネスモデルは中小規模事業者(個人事業主含む)を主要顧客として業務用ユニフォームをインターネットを通じて全国販売する形となっています。

出所:ユニフォームネクスト目論見書

目論見書ではシェフの白衣や看護師?医者の白衣、オフィスの事務服やワークユニフォームが掲載されています。

それぞれ別にサイトが立ち上げられており

- フードユニフォーム:コックコート、コックシューズ、エプロン、作務衣などの飲食店で使用されるユニフォーム販売

- クリニックユニフォーム;スクラブ、ケーシー、ドクターコート、ナースウェアなど病院、診療所で使用されるユニフォーム販売

- オフィスユニフォーム:ジャケット、スカート、ベスト、ブラウス、スカーフなどのオフィスウェア販売

- ワークユニフォーム:作業服、防寒服、安全靴、雨具など建築、製造現場で使用されるユニフォーム販売

特徴としては豊富な品ぞろえと低コストで一律に提供できることとなっています。

個人的には他社との差別化要因が弱いかなと感じました・・・参入障壁がそこまで高くなく模倣の可能性が気になりますね。

ただ、こういう業界は一度取引がはじまると継続して受注があるストック型に近いビジネスですから安定性はありそうですね。

ユニフォームネクストの収益性

売上高総利益率

次に粗利の部分にあたる売上高総利益率からみていきましょう。

売上高総利益率をみることでその企業の商品力をみることができます。

27年度38.60%

28年度38.84%

と少し良化していますね。

小売販売業としてはそれなりに高い粗利を誇っていますね。

商品力がたかいといえるかもしれません。

売上高営業利益率

次に本業の儲けを表す売上高営業利益率です。

27年度 10.99%

28年度 10.67%

とこちらは少し悪くなっています。

しかし、こちらも業界を考えると結構高い水準と言えます。

インターネット通販ならではですね。

売上高経常利益率

次に利息や営業外収益を含めた売上高経常利益率をみていきます。

27年度 11.08%

28年度 10.70%

こちらも売上高営業利益率となっています、

27年度が少し良いのは受取保険金が1443千円、補助金600千円あるためです。

こにあたりはこの年だけと考えてもよいので無視でよいかもしれません。

売上伸び率

次に売上の伸びをみてみます。

27年度 33.36%

28年度 14.96%

売上の伸びは落ち着いてきています。

今後の伸びもある程度は期待できそうではありますが。

自己資本利益率(ROE)

27年度 40.38%

28年度 30.90%

ROEは少し落ちていますがこの水準はよいレベルです。

収益性まとめ

売上の伸びはイマイチですが利益水準は悪くありません、

今後の伸びはそれほど期待できないかもしれませんね。

しかし、安定してそうなところはあります。

ユニフォームネクストの安全性

自己資本比率

総資産に占める自己資本の比率である自己資本比率はどうでしょう?

27年 48.21%

28年 54.42%

良化していますし、かなり高い数字です。

この数字なら問題はありません。

むしろ良いレベルです。

上場でこのあたりの数字はさらによくなる可能性が高いです。

流動比率

次に短期的な支払能力をみる流動比率です。

27年 195.41%

28年 217.89%

となっています。流動比率はかなり高めです。

流動資産に占める現金比率もかなり高いため当面の資金繰りの問題はないでしょう。

しかし、もうちょっと現金預金を有効活用することを考えても良い感じはある水準ではあります。

キャッシュフロー

キャッシュフローは営業活動がプラスとなっています。

投資活動と財務活動がマイナスとなっています。

キャッシュが回りながら投資、借入の返済ににまわしていてお金も残るという非常に良い状況と言えます。

安全性まとめ

安全性は高いです。

また、このあたりの指標は上場することで更に改善しますので当面の資金繰り等で問題は起きにくいと想定されます。

ユニフォームネクストの株価

PER、PBR

双方とも同業と比べても問題ありません。

割安な水準と言えます、

今後の大きな成長は見込みにくいでしょうがこの水準なら十分買いの株価だと思います。

まとめ

いかがでしたでしょうか?

今回はユニフォームネクストの財務を中心に分析してみました。

次回は初値予想をしてみたいと思います。

また、IPOをこれから始める方は下記ページを読んでいただくことをおすすめします。

[sitecard subtitle=関連記事 url=https://ideco-ipo-nisa.com/1776]

読んで頂きありがとうございます、