今回は個人型確定拠出年金(iDeCo/イデコ)の手数料戦争に火を付けたといっても過言ではないみずほ銀行で個人型確定拠出年金(iDeCo/イデコ)始めるなら運用商品はどう選ぶかを考えてみたいと思います。

ちなみにイオン銀行の個人型確定拠出年金(iDeCo/イデコ)はみずほ銀行からの提供ですので運用商品は似てるところが多いです。

もちろん投資は自己責任なのでどこに投資するのはご自身でよく考えてくださいね。

私の選んだ運用商品で損がでたとしても保証はいたしかねます。

他の証券会社で私が運用商品を選ぶ場合はこちらからどうぞ

※一部加筆修正を加えました。

※信託報酬の値下げを反映致しました

みずほ銀行の個人型確定拠出年金(iDeCo/イデコ)のオススメ配分

まずはみずほ銀行の個人型確定拠出年金(iDeCo/イデコ)運用商品を見てみましょう。

基本的で必要な分野は揃っています。

みずほ銀行の個人型確定拠出年金(iDeCo/イデコ)取扱商品一覧

また、たわらシリーズを揃えていますので信託報酬的にもかなり低い水準で揃えることができています。

ただ、新興国株式や新興国債権のラインナップがないのはちょっとマイナスかな。

たわらシリーズでもでていますのでそれらを揃えてほしいところでしょう。

| カテゴリー | 商品名 | 信託報酬(税込) |

|---|---|---|

| 国内株式 | DIAM DC国内株式インデックスファンド | 0.154% |

| 国内債券 | たわらノーロード国内債券 | 0.154% |

| 先進国株式 | たわらノーロード 先進国株式 | 0.187% |

| 先進国債券 | たわらノーロード 先進国債券 | 0.187% |

| 国内REIT | たわらノーロード 国内リート | 0.275% |

| 先進国REIT | たわらノーロード先進国リート | 0.297% |

つぎにアクティブファンドやちょっと尖った運用商品をみてみましょう。

為替ヘッジタイプを先進国株式、先進国債権で用意してあります。

為替の変動が気になる方には良いと思います。

投資のソムリエは個人的にはあまり魅力を感じません。

| バランス型 | 投資のソムリエ<DC年金>リスク抑制 | 0.649% |

|---|---|---|

| 先進国株式 | たわらノーロード 先進国株式<為替ヘッジあり> | 0.220% |

| 先進国債券 | たわらノーロード 先進国債券<為替ヘッジあり> | 0.23% |

| アクティブ型 | 投資のソムリエ<DC年金> | 1.21% |

| バランス型 | One国際分散投資戦略ファンド(目標リスク6%) | 0.935% |

| バランス型 | One国際分散投資戦略ファンド(目標リスク8%) | 1.100% |

| ターゲットイヤー | 投資のソムリエ<DC年金>ターゲットイヤー | 0.825%〜0.9130% |

| アクティブ型 | グローバルハイクオリティ成長株ファンド | 1.87% |

| アクティブ型 | グローバルESGハイクオリティ成長株ファンド | 1.848% |

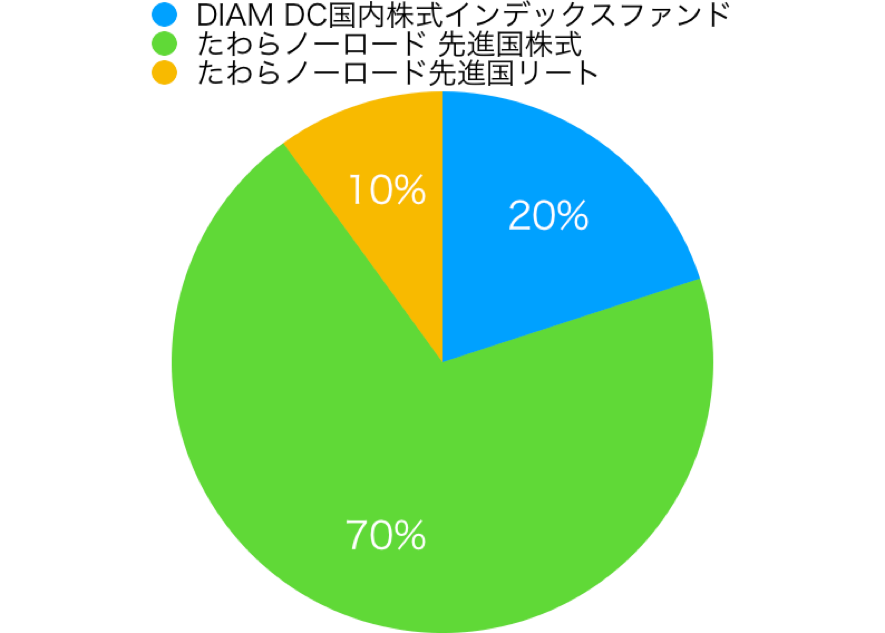

私ならこれを選ぶ運用商品。リスク高めを許容できる人

iDeCoにかぎらずリスクを高めればそれだけリターンの金額もあがると予想されます。

つまり、ハイリスクハイリターンを考える方です。

リスクを取る場合私ならこういう運用商品を選択します。

国内株式:20% DIAM DC国内株式インデックスファンド

先進国株式:70% たわらノーロード先進国株式

先進国リート:10% たわらノーロード先進国リート

本来なら新興国株式もいれたいところですが選択肢にありませんのでかわりに先進国リートのたわらノーロード先進国リートを入れています。

日本国内のリートは長期的な目で見た場合、少子高齢化、人口減少の世の中でそれほど期待できるとは思えませんので外してあります。

この選んだ商品郡は他の機関とくらべても遜色ない水準の運用商品です。

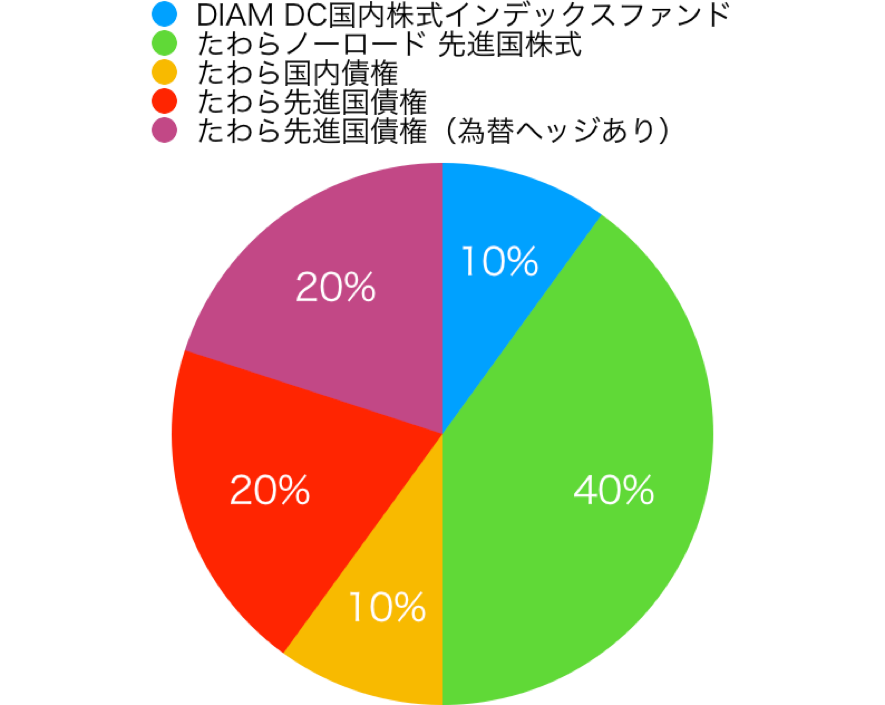

私ならこれを選ぶ運用商品。リスク低めにしか許容できない人

次にリスクをあまり取りたくない場合は私ならこうします。

国内株式:10% DIAM DC国内株式インデックスファンド

先進国株式:40% たわらノーロード先進国株式

国内債券:10% たわらノーロード国内債権

先進国債券:20% たわらノーロード先進国債券

先進国債券:20% たわらノーロード 先進国債券<為替ヘッジあり>

こちらは半分を株式、半分を債権としています。

多少比率は違いますがバンガード・グローバルバランスを意識した構成となっています。

[sitecard subtitle=関連記事 url=https://ideco-ipo-nisa.com/1395]

ポイントはたわら先進国債券の為替ヘッジを先進国債権の半分としているところでしょう。

本来はもう少し、国内債券を増やせばリスクは下がると思いますが、

日本国内はマイナス金利で債券ははあまり期待できません。

また、先進国債券であっても為替リスクが結構ありますのでそれを減らす意味でも為替ヘッジとしています。

NISAや積立NISAを個人型確定拠出年金(iDeCo/イデコ)と合わせて使うなら債権部分やちょっと信託報酬が高めの新興国系はNISAや積立NISAで購入するのもありでしょう。

私はそんな感じで運用しております。

[sitecard subtitle=関連記事 url=https://ideco-ipo-nisa.com/580]

ちなみに国民年金や厚生年金を運用するGPIFはこちらと同様に株式50%、債権50%ですがもう少し国内債券の比率が大きくなっていますね。

ちなみにGPIFの基本ポートフォリオは国内債券35%、国内株式25%、海外債権15%、海外株式25%です。

詳しくはこちらの記事をご覧ください。

まとめ

今回は私がもしみずほ銀行でiDeCoをはじめるならこの運用商品を選択するという記事でした。

いかがでしたでしょうか?

みずほ銀行も運用商品は他と遜色ありません。

手数料も手数料無料条件が下記の通りかなり優しいため殆どの方が無料になると思います。

そのためイデコの選択肢として十分はいってこれるでしょう。

なお、手数料無料条件は以下のとおりです。

手数料無料条件

条件A: iDeCo残高または掛金累計が50万以上

条件B:次の3点を満たす

①月額掛金1万円以上

②iDeCo専用WEBサイトにてメールアドレス登録

③運用サポートツール「SMAT FOLO(DC)」にて目標金額を設定

簡単に言うと50万以上の残高(掛け金)があれば無条件で無料。

なくても月額1万以上掛け金があればメールアドレス登録や目標金額を設定するだけで無料となります。

みずほ銀行以外なら以下の3社がおすすめですね。

個人型確定拠出年金(iDeCo/イデコ)に加入するならこの3社から選ぼう

個人型確定拠出年金(iDeCo/イデコ)を始めるならまずは金融機関を決める必要があります。

しかし、たくさんあってどこにしたらよいのかわからない方も多いでしょう。

簡単に決めてしまう方もおおいかもしれませんが、個人型確定拠出年金(iDeCo/イデコ)の場合、金融機関ごとの違いがとても大きいですから慎重に選びたいところです。

私が今もし、新たに加入するならSBI証券、マネックス証券、松井証券の3択の中から決めます。

(※私が加入しているのはSBI証券です)

この3つの金融機関は運営管理機関手数料が無料です。※国民年金基金連合会の手数料等は各社共通で掛かります。

また、運用商品もインデックスファンドを中心に信託報酬が低い投資信託が充実しているんですよ。

順番に見ていきましょう。

SBI証券

まずイチオシはSBI証券「個人型確定拠出年金iDeCo(イデコ)」です。

SBI証券は信託報酬も最安値水準のeMAXIS Slimシリーズを始めとしたインデックスファンドから雪だるま全世界株式といった特徴ある投資信託をたくさん揃えているところが最大の魅力です。

選択の楽しさがありますよね。

また、確定拠出年金を会社員に解禁される前から長年手掛けている老舗である安心感も大きいですね。

マネックス証券

次点はマネックス証券 iDeCoです。

こちらも後発ながらかなりiDeCoに力をいれていますね。

iDeCo初でiFreeNEXT NASDAQ100 インデックスを取扱い開始したのに興味をひかれる人も多いでしょう。

松井証券

松井証券のiDeCoは35本制限まで余裕があるというのは後発の強みですね。

その35本制限までの余裕を生かして他社で人気となっている対象投資信託を一気に採用して話題になっていますね。

こちらも有力候補の一つですね。

さらに2024年8月1日(木)より投資信託の保有でポイントが貯まるようになり、現在の条件なら本命といっても良いでしょう。

総合して考えるとこの3つの金融機関に加入すれば大きな後悔はないかなと思います。

他の運営管理機関もぜひがんばってほしいところですが・・・

最後まで読んでいただきありがとうございました。