長期投資をされる方は分散投資をしてリスクを減らすことを考えられると思います。

どの本を読んでも分散投資を勧められているケースが多いです。

特にこのサイトでも何度もご紹介しています個人型確定拠出年金(iDeCo/イデコ)やつみたてNISAなどは分散投資しやすいサービスとなっていますね。

この分散投資は「ポートフォリオ理論」による値動きの違うものに複数投資をするとリスクが低下するという理論に基づいているのです。

ただ分散投資といってもやり方次第ではあまり意味がないケースも多く見受けられます。

実際、日本のアクティブファンドを複数購入して分散投資していると言っている方もいます。

中には同じベンチマークのインデックスファンドで分散している方も見えました。

まったく効果はないとはいいませんが・・・

今回はそんな分散投資について考えてみたいと思います。

※:加筆修正いたしました。

あまり意味のない分散投資とは

それではあまり意味のない分散投資について考えてみたいと思います。

これは値動きがほとんど同じものに分散投資をする場合です。

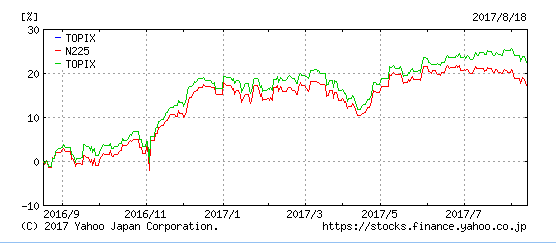

たとえば日経平均とTOPIXに分散投資をしたとします。

上記は日経平均とTOPIXの1年チャートです。

多少ずれはあるもののほぼ同じ値動きです。

まったく同じではありませんので多少の分散効果はあるものの分散効果のリスク軽減効果はそれほど期待できないでしょう。

前述の同じようなアクティブファンドや同じベンチマークのインデックスファンドに分散投資する場合はこれと同様です。

同じような値動きのものでは分散効果はあまり得られません。

相関係数をみよう

それではどの資産とどの資産を組み合わせればよいのでしょうか?

それを考えるときに有効なのが相関係数です。

大学などで統計の勉強をやったことある人は聞いたことが有るかもしれません。

相関係数とは

相関係数とは2つの変数の間の相関(類似性の度合い)を示す統計学的な指標のことです。

投資に置き換えればその資産ごとの値動きがどれくらい近いかを表します。

相関係数は最高が1で最低が−1です。

1に近ければ近いほど同じ動きであり、(正の相関)

−1に近ければ近いほど正反対の値動きとなります。(負の相関)

0に近いほど相関関係がないことを表します。

分散投資を狙うならこれが低いほうがいいということになります。

相関係数によって何が言えるのか?

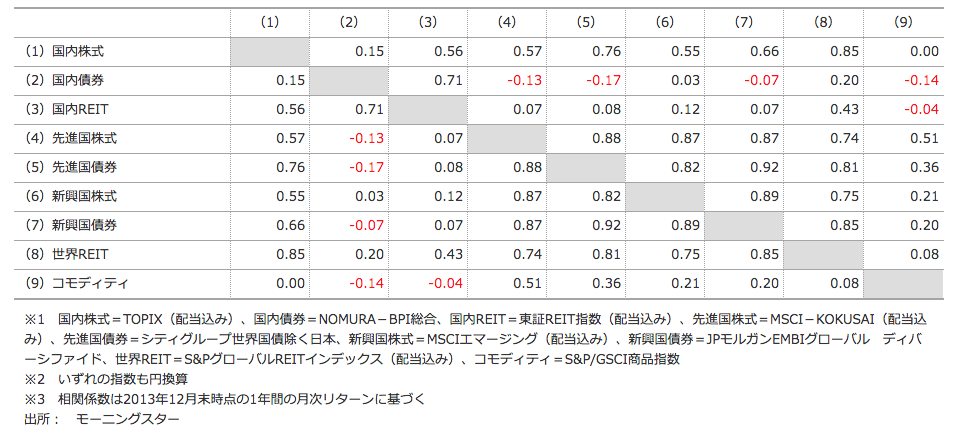

たとえば下記はモーニングスター社が計算した主要資産の相関関係一覧です。

例えば国内株式と世界リートは0.85、先進国債券は0.76とかなり高い相関関係にあります。

つまり、国内株式と世界REIT、先進国債券の3つに分散したとしても値動きは似ているためあまり分散投資に効果を発揮できないということです。

また、先進国株式と先進国債券は0.88、新興国株式は0.87、新興国債権は0.87とかなり相関関係となっており分散投資してもリスクはそこまでさがってこないのです。

逆に先進国株式は国内債券と-0.13ですからある程度逆の動きをしていることがわかります。

また、こんなことも言えます。

国内債券はリターンがかなり低いことから敬遠されがちですが、先進国株式、先進国債権、新興国債権、コモディティと負の相関にあり、国内REIT以外の資産もかなり低めの相関となっており分散投資には効果が高いこともわかるでしょう。

もちろんこのデータは過去の値動きによるものですから、今後も同じとは言い切れませんが参考になるデータではないでしょうか?

相関関係から分散投資先を選ぶ方法

できるだけ相関関係のないものや負の相関関係にあるもの同士を組み合わせることで分散投資の効果をあげることができます。

そうなればリスクが減るのです。

各資産のリターンに注目しがちですができるだけ違う値動きのものを混ぜるようにするとポートフォリオ全体でのリスクとリターンは向上するでしょう。

まとめ

今回は分散投資におけるリスクとリターンに大きな影響のある相関関係についてみてみました。

相関関係を意識するだけでもポートフォリオ全体のリスク・リターンは向上します。

ぜひ意識してみてくださいね。

個人型確定拠出年金(iDeCo/イデコ)に加入するならこの5社から選ぼう

個人型確定拠出年金(iDeCo/イデコ)を始めるならまずは金融機関を決める必要があります。

しかし、たくさんあってどこにしたらよいのかわからない方も多いでしょう。

簡単に決めてしまう方もおおいかもしれませんが、個人型確定拠出年金(iDeCo/イデコ)の場合、金融機関ごとの違いがとても大きいですから慎重に選びたいところです。

私が今もし、新たに加入するならSBI証券、マネックス証券、松井証券、大和証券、楽天証券の5択の中から決めます。

(※私が加入しているのはSBI証券です)

この5つの金融機関は運営管理機関手数料が無料です。※国民年金基金連合会の手数料等は各社共通で掛かります。

また、運用商品もインデックスファンドを中心に信託報酬が低い投資信託が充実しているんですよ。

順番に見ていきましょう。

SBI証券

まずイチオシはSBI証券「個人型確定拠出年金iDeCo(イデコ)」です。

SBI証券は信託報酬も最安値水準のeMAXIS Slimシリーズを始めとしたインデックスファンドから雪だるま全世界株式、ひふみ年金、NYダウ、グローバル中小株、ジェイリバイブといった特徴ある投資信託をたくさん揃えているところが最大の魅力です。

選択の楽しさがありますよね。

また、確定拠出年金を会社員に解禁される前から長年手掛けている老舗である安心感も大きいですね。

[afTag id=36558]

マネックス証券

次点はマネックス証券 iDeCoです。

こちらも後発ながらかなりiDeCoに力をいれていますね。

iDeCo初でiFreeNEXT NASDAQ100 インデックスを取扱い開始したのに興味をひかれる人も多いでしょう。

[afTag id=36661]

松井証券

松井証券のiDeCoは35本制限まで余裕があるというのは後発の強みですね。

その35本制限までの余裕を生かして他社で人気となっている対象投資信託を一気に採用して話題になっていますね。

こちらも有力候補の一つですね。

[afTag id=36658]

大和証券

大和証券 iDeCoは大手証券会社でありながら、個人型確定拠出年金(iDeCo/イデコ)にもかなり力を入れています。

他のネット証券と違い店舗が全国各地にたくさんあります。そこに魅力を感じる方にはおすすめできますね。

また、取扱商品もダイワつみたてインデックスシリーズなど信託報酬が安めの商品を取り揃えています。

[afTag id=36554]

楽天証券

楽天証券は楽天・全世界株式インデックス・ファンドや楽天・全米株式インデックス・ファンドといった自社の人気商品の取扱が大きなポイントとなっています。

この2つのファンドは人気ですね。

[afTag id=36651]

総合して考えるとこの5つの金融機関に加入すれば大きな後悔はないかなと思います。

他の運営管理機関もぜひがんばってほしいところですが・・・

最後まで読んでいただきありがとうございました。

「シェア」、「いいね」、「フォロー」してくれるとうれしいです