今回は公務員や労働組合などとの関係性が深いため2017年1月にルールが変わってからの個人型確定拠出年金(iDeCo/イデコ)のシェアがかなり大きいとの噂のろうきん。

今回はろうきんで私が個人型確定拠出年金(iDeCo)をはじめるとしたらどの運用商品を購入するかを考えてみたいと思います。

個人型確定拠出年金(iDeCo/イデコ)で高シェアのろうきん

もちろん投資は自己責任なのでどこに投資するのはご自身でよく考えてくださいね。

私の選んだ運用商品で損がでたとしても保証はいたしかねます。

他の証券会社で私が運用商品を選ぶ場合はこちらからどうぞ

ろうきんの個人型確定拠出年金(iDeCo/イデコ)の運用商品

まずはろうきんの個人型確定拠出年金(iDeCo/イデコ)運用商品を見てみましょう。

かなりシンプルな品揃えとなっています。4つの基本カテゴリーとバランス型3種のみです。

新興国株式やリート(不動産)がないのは選択の幅が狭くなりますのでもうちょっとがんばってほしいなって思います。

初心者にはわかりやすくてよいのかもしれませんが・・・

ただし、DCダイワ日本株式インデックス、DCダイワ日本債権インデックス、DCダイワ外国債券インデックスの3つのカテゴリーはインデックスファンドでありながら信託報酬が高すぎますね・・・

個人的にこの3つはなしです。

もし、ろうきんで iDeCoをやる場合でもこれらのカテゴリーには投資をせずNISAやつみたてNISAなどで運用するのが良いかと思われます。

| 国内債券 | パッシブ型 | ダイワつみたてインデックス日本債券 | 年率0.132% (税抜0.12%) |

| 国内債券 | パッシブ型 | DCダイワ日本債券インデックス | 年率0.275% (税抜0.25%) |

| 国内株式 | パッシブ型 | ダイワつみたてインデックス日本株式 | 年率0.154% (税抜0.14%) |

| 国内株式 | パッシブ型 | DCダイワ日本株式インデックス | 年率0.275% (税抜0.25%) |

| 外国債券 | パッシブ型 | ダイワつみたてインデックス外国債券 | 年率0.154% (税抜0.14%) |

| 外国債券 | パッシブ型 | DCダイワ外国債券インデックス | 年率0.253% (税抜0.23%) |

| 外国株式 | パッシブ型 | 野村DC外国株式インデックスファンド・MSCI-KOKUSAI | 年率0.154% (税抜0.14%) |

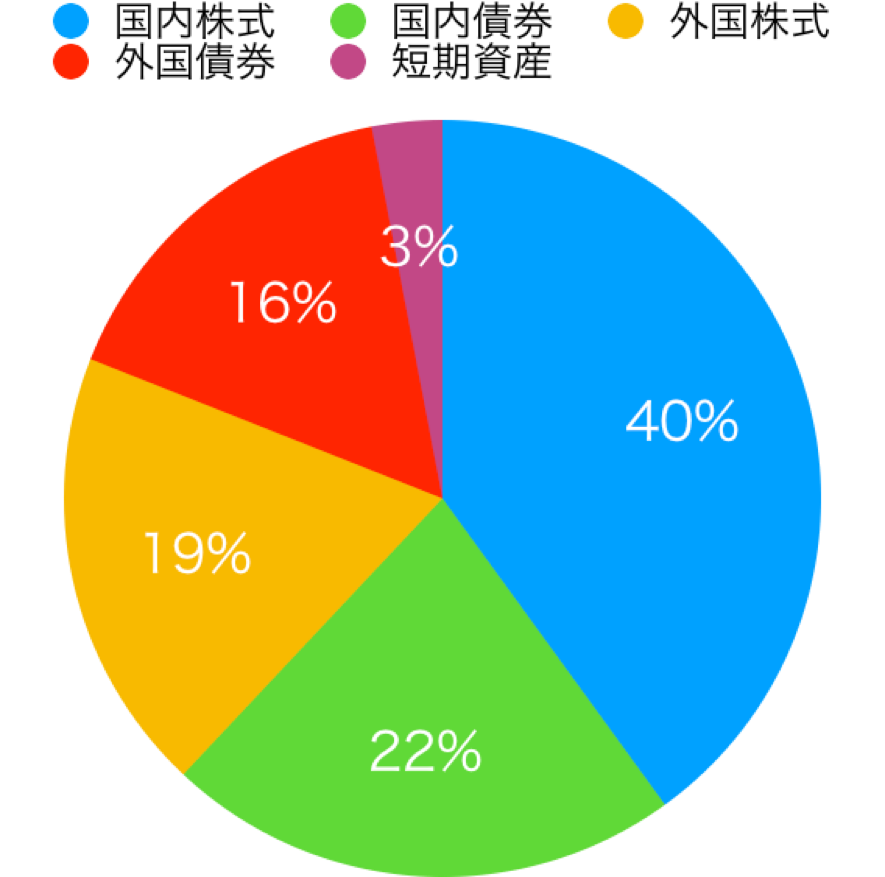

| バランス | パッシブ型 | 4資産分散投資・スタンダード<DC年金>(愛称:わたしへの贈りもの) | 年率0.154% (税抜0.14%) |

| バランス | パッシブ型 | 4資産分散投資・ミドルクラス<DC年金>(愛称:わたしへの贈りもの) | 年率0.154% (税抜0.14%) |

| バランス | パッシブ型 | 4資産分散投資・ハイクラス<DC年金>(愛称:わたしへの贈りもの) | 年率0.154% (税抜0.14%) |

| バランス | パッシブ型 | DIAMバランス・ファンド<DC年金>1安定型 | 年率0.286% (税抜0.26%) |

| バランス | パッシブ型 | DIAMバランス・ファンド<DC年金>2安定・成長型 | 年率0.319% (税抜0.29%) |

| バランス | パッシブ型 | DIAMバランス・ファンド<DC年金>3成長型 | 年率0.352% (税抜0.32%) |

私ならこれを選ぶ運用商品。リスク高めを許容できる人

iDeCoにかぎらずリスクを高めればそれだけリターンの金額もあがると予想されます。つまり、ハイリスクハイリターンを考える方です。

リスクを取る場合私ならこういう運用商品を選択します。

バランス型:100% DIAMバランスファンド<DC年金>3成長型

バランス型で1番リスクの高いDIAMバランスファンド<DC年金>3成長型1本です。

本来、インデックスファンドを買いたい所ですが、ろうきんのインデックスファンドは信託報酬が高い運用商品ばかりです。

それらを買うならバランス型のDIAMバランスファンド<DC年金>3成長型の方が信託報酬が割安なのでこれを選択します。

外国株式の野村DC外国株式インデックスファンドはまだましな方なので少額を積み立てる方はこれ1本でもいいかもしれません。

私ならこれを選ぶ運用商品。リスク低めにしか許容できない人

次にリスクをあまり取りたくない場合は私ならこうします。

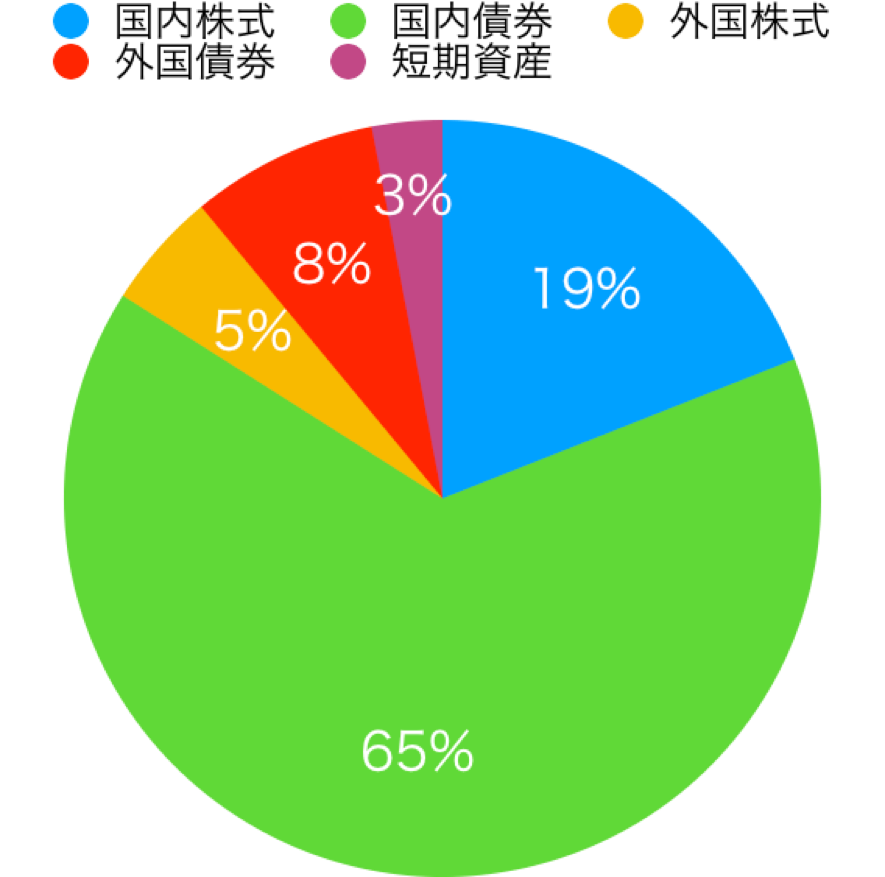

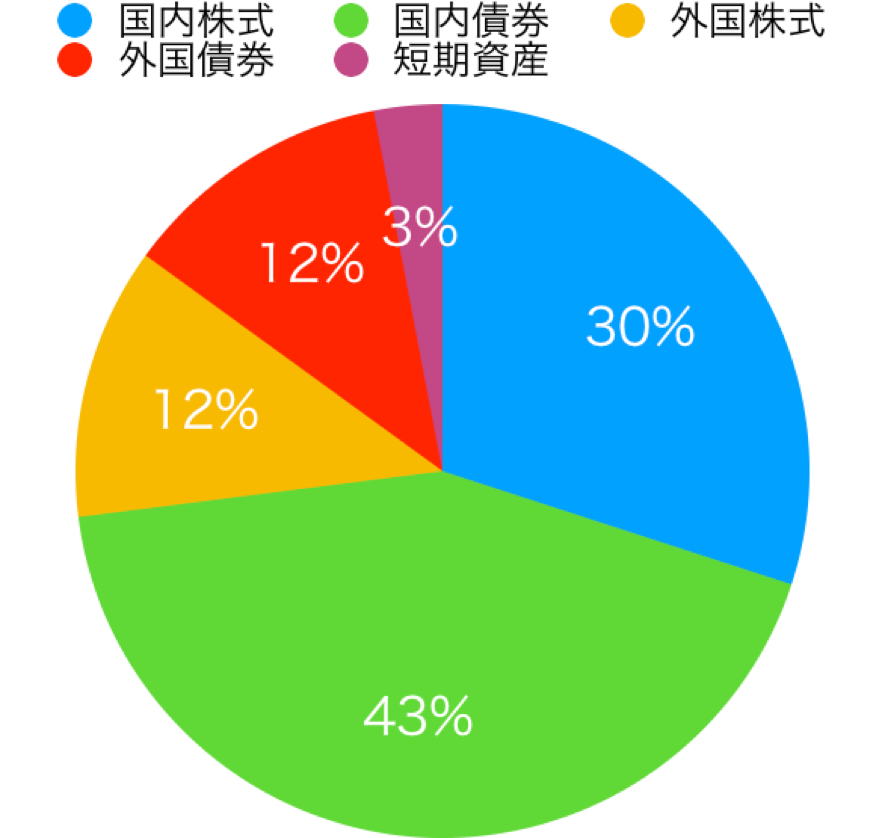

こちらもバランス型のDIAMバランスファンドの安定・成長型か安定型です。

自分のとれるリスクに応じてどちらなのかを選択すればよいでしょう。

どちらもそこまで魅力的ではありませんが、相対的にみるとろうきんの運用商品の中では比較的ましなので消去法での選択となりました。

バランス型:100% DIAMバランスファンド<DC年金>1安定型

バランス型:100% DIAMバランスファンド<DC年金>2安定・成長型

ろうきんの場合、どの運用商品も信託報酬が高いです。

そのため比較的ましな、バランス型を選択するか、少額な掛金ならば野村DC外国株式インデックスファンドだけを運用してあとはNISAや積立NISAで運用するのも1つの選択肢としてありだと思います。

また、この選択肢なら節税目的と割り切り定期預金を選択するのもありかもしれませんね・・・

定期預金を選択してしまうと基本的に目減りしていきますのでオススメはしませんが。

ちなみに国民年金や厚生年金を運用するGPIFはの基本ポートフォリオは国内債券35%、国内株式25%、海外債権15%、海外株式25%です。

詳しくはこちらの記事をご覧ください。

まとめ

今回は私がもしろうきんでiDeCoをはじめるならこの運用商品を選択するという記事でした。

いかがでしたでしょうか?

ろうきんは積極的に営業をかけているようでシェアは高いようですが、他と比較し運用商品の信託報酬は高めですし、手数料も安くはありません。

ろうきんもiDeCoにかなり力をいれているようですので今後に期待したいところですが、現状のままの条件あらばiDeCoでろうきんを使うのはやめておいたほうがよいです。

iDeCoの場合は長期投資となります。

運用に関係なく信託報酬、手数料は掛かってきますので少しでも信託報酬、手数料がやすいところを選択するのがセオリーとなります。

個人型確定拠出年金(iDeCo/イデコ)に加入するならこの3社から選ぼう

個人型確定拠出年金(iDeCo/イデコ)を始めるならまずは金融機関を決める必要があります。

しかし、たくさんあってどこにしたらよいのかわからない方も多いでしょう。

簡単に決めてしまう方もおおいかもしれませんが、個人型確定拠出年金(iDeCo/イデコ)の場合、金融機関ごとの違いがとても大きいですから慎重に選びたいところです。

私が今もし、新たに加入するならSBI証券、マネックス証券、松井証券の3択の中から決めます。

(※私が加入しているのはSBI証券です)

この3つの金融機関は運営管理機関手数料が無料です。※国民年金基金連合会の手数料等は各社共通で掛かります。

また、運用商品もインデックスファンドを中心に信託報酬が低い投資信託が充実しているんですよ。

順番に見ていきましょう。

SBI証券

まずイチオシはSBI証券「個人型確定拠出年金iDeCo(イデコ)」です。

SBI証券は信託報酬も最安値水準のeMAXIS Slimシリーズを始めとしたインデックスファンドから雪だるま全世界株式といった特徴ある投資信託をたくさん揃えているところが最大の魅力です。

選択の楽しさがありますよね。

また、確定拠出年金を会社員に解禁される前から長年手掛けている老舗である安心感も大きいですね。

マネックス証券

次点はマネックス証券 iDeCoです。

こちらも後発ながらかなりiDeCoに力をいれていますね。

iDeCo初でiFreeNEXT NASDAQ100 インデックスを取扱い開始したのに興味をひかれる人も多いでしょう。

松井証券

松井証券のiDeCoは35本制限まで余裕があるというのは後発の強みですね。

その35本制限までの余裕を生かして他社で人気となっている対象投資信託を一気に採用して話題になっていますね。

こちらも有力候補の一つですね。

さらに2024年8月1日(木)より投資信託の保有でポイントが貯まるようになり、現在の条件なら本命といっても良いでしょう。

総合して考えるとこの3つの金融機関に加入すれば大きな後悔はないかなと思います。

他の運営管理機関もぜひがんばってほしいところですが・・・

最後まで読んでいただきありがとうございました。