最近、株価が下落傾向にあり、為替市場も大きく変動しています。

その影響か、ブログやX(ツイッター)などのネット上で、違和感を覚える発言を目にする機会が増えています。

具体的には、『株価暴落対策としてインデックス投資は安心』といった内容のものです。

正直、おいおい。大丈夫か・・・ってレベルの発言なんですよ。

初心者にもインデックス投資が広がった弊害なんでしょうが、それをみた人が勘違いすることがちょっと心配です。

そこで今回はインデックス投資は別に株価暴落に強いわけではない件について考えてみたいと思います。

こちらの記事も最近感じた違和感です。

合わせて御覧ください。

インデックス投資とは

それではまず、今回の話の前提となるインデックス投資とはなにかについて見てい行きましょう。

インデックス投資とは日本の日経平均、TOPIX、アメリカのNYダウ平均、S&P500のようなインデックス(株価指数)に連動する動きを目指す投資法のことです。

例えば、S&P500は米国を代表する500社の時価総額加重平均で構成される株価指数です。

そのため、S&P500のインデックス投資信託は、米国の主要500社の成長に投資することになります。

米国の経済が成長すると思うなら買い。そうでないと思うなら売りって判断ですね。

500社もあれば中にはトンデモなく成長するところもあるでしょうし、逆に倒産するとこも出てくるかもしれません。それらがインデックス投資だと平準化されるのが特徴でもあります。

つまり、インデックス投資とは市場平均を目指す運用方法となります。

一般的に指数ごとにインデックス型の投資信託やETFがありますので、それを買うことでインデックス投資は実現できます。

インデックス投資のメリット

インデックス投資のメリットはいくつもあります。

私も基本的には投資初心者の方にはインデックス投資をおすすめしています。

個別銘柄を買うよりも簡単

まず、挙げられるメリットは個別銘柄の株を買うよりも簡単であることがあります。

日本の株式市場に上場している会社は2024年12月30日時点で、日本の上場企業数は3,975社あります。

そこの中からどこに投資をしようか考えるならば財務諸表を分析して、チャートをみて、現在の株価の妥当性を考えたりと選別にかなり時間が掛かってしまいます。

しかし、インデックス投資の場合には全体がどうなるかですから予想がしやすいというのはメリットでしょう。

手数料が安い

また、インデックス投資の場合には、指数に連動するだけのため、人件費や銘柄選定に掛かる時間などがかからないため運用コストが安くなります。

そのため信託報酬など手数料がアクティブ型投資信託などと比較してかなり安いこともメリットでしょう。

メンテナンスがそれほど必要ない

個別銘柄の株式売買と比較してのメリットとしてメンテナンスがそれほど必要ないというのも挙げられるでしょう。

個別銘柄は外部環境の変化、為替の変化、新商品の動向など様々な要素で業績がかなり変化します。

また、それにより株価も変動していきますからチャートも動きます。

つまり、それに応じて投資判断をチェックするメンテナンスが必要になるのです。

しかし、インデックス投資は市場平均ですからもう少し大きな括りで考えればよいですからメンテナンスの手間は圧倒的に少ないです。

値動きはなめらか

また、デメリットに書いた内容とトレードオフの関係ではありますが、個別銘柄の株式売買と比較して大きな値動きにはなりにくいことはある意味メリットではあります。

個別の銘柄ならばすごい悪い決算が発表されたとか大きな材料が出たら1日で10%近く株価が下がるなんてことはありえます。

しかし、インデックス投資は市場平均ですからそこまで大きな下げは起こりにくいです。(なんたらショックなどを除く)

こういう点があることから株価暴落対策はインデックス投資で安心というような話がでてきたんでしょうね。

インデックス投資のデメリット

逆にインデックス投資ならではのデメリットもあります。

短期間で大きな利益は望めない

インデックス投資は個別銘柄の株式やアクティブ型の投資信託と比較して短期間で大きな利益を出すことは困難です。

例えば個別の銘柄ならばすごいよい決算が発表されたとか大きな材料が出たら1日で10%近く株価が上がるなんてことはありえます。

しかし、インデックス投資は市場平均ですからそこまで大きな上げは起こりにくいです。

これはメリットであり、デメリットですね。

インデックス投資は長期向きの投資法と言えるでしょう。

詳しくはこちらの記事を御覧ください。

経験は積みにくい

インデックス投資に限りませんが、投資信託の場合には基本的に投資経験がそれほど積むことはできません。

個別銘柄の株式売買をすれば財務諸表を見たり、チャートをみたり、他社と比較したりと様々な作業が必要となります。

そのためその過程で経験を積むことが可能です。

それはインデックス投資では望みにくいのはある意味デメリットかもしれません。

インデックスは腐った幕の内弁当

また、インデックス投資にはこのようなデメリットもあります。

そもそもの指数の問題ですね。

例えばTOPIXという株価指数があります。

これは東証プライムなどに上場する銘柄を時価総額で指数化したものです。

TOPIXに連動するインデックスファンドももちろんあります。

日本を代表するアクティブ型の投資信託「レオスのひふみ投信」の代表藤野英人さんはTOPIXをこう評しています。

「腐った幕の内弁当」であると。

どういう意味かと言えば、TOPIXの中には本来排除されるような腐った銘柄(駄目な会社)もたくさんある。

米国などは腐ったおかず(駄目な会社)は排除される仕組みがあるが、日本はよほどのことがない限り排除されないしくみになってしまっている。

つまり、TOPIXを買うってことはそのような腐った銘柄(駄目な会社の株)まで買ってしまうってことなんです。

私はこれを聞いた時、かなり納得しました。

前職も含めいろいろな東証一部の会社と付き合ってきましたが本当に腐ったところもありましたので(笑)

また、日経平均はかなり歪な指標だったりします。

詳しくはこちらの記事を御覧ください。

これもデメリットになってしまいますね。

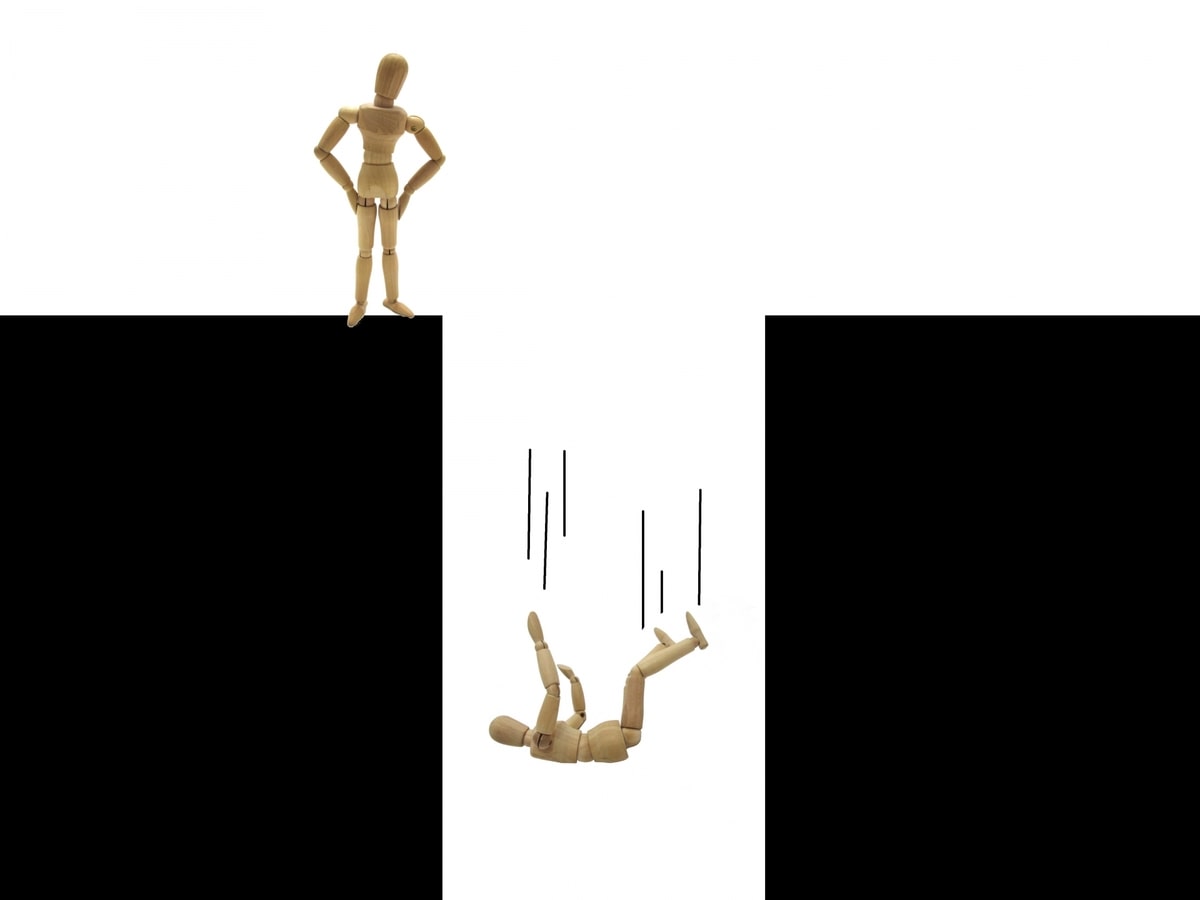

インデックス投資が株価暴落に強いわけではない理由

今まで見てきたようにインデックス投資は市場平均を目指す運用方法です。

ですから、当然の事ながら市場が下がっているときは基本的に下がってしまうってことなのです。

個別株などでは市場全体が下がっても逆行高する銘柄もあったりします。

また、アクティブファンドなら市場が下がっているなら現金比率を高めたり(ひふみはその仕組みです)、下がっている中でも強いセクターの銘柄を購入したりします。

しかし、インデックス投資の場合市場平均と連動を目指ししますのでそのようなことは行いません。

市場の流れと同様に推移していくことになります。

市場全体が下がれば必ず損をするってことです。

つまり、市場が暴落すれば同じように下がるのです。

ぜんぜん株価暴落には強くないんですね。

個別銘柄を直接買うよりは分散効果あると言えばそうなのでしょうが・・・

過去には大きな下げも何度も経験しています。

例えばリーマンショック前後のNYダウと日経平均を例に見てみましょう。

リーマンショック前後のNYダウ

まずNYダウからみていきましょう。

| NYダウ | |||

| 月終値(ドル) | 前月比(ドル) | % | |

| 2007年7月(参考) | 13,357.74 | - | - |

| 2008年8月 | 11,543.55 | 165.53 | 1.45 |

| 2008年9月 | 10,850.66 | -692.89 | -6.00 |

| 2008年10月 | 9,325.01 | -1,525.65 | -14.06 |

| 2008年11月 | 8,829.04 | -495.97 | -5.32 |

| 2008年12月 | 8,776.39 | -52.65 | -0.60 |

リーマンショックが実際に起こったのは2008年9月ですが、その前からサブプライムローンの問題が燻っていました。

2007年7月にBNPパリバ社傘下のファンドの支払い停止報道があり、そのころからすでに懸念があり、株価が軟調気味でした。

それがリーマン・ブラザーズ破綻でトリガーが引かれた感じですね。

9月からみても年末までに25%近く下がっている計算となります。

サブプライムローンの問題がでてくる2007年7月比較だと35%近く下がっていますね。

つまり、NYダウをインデックス投資で買っていたとしてもこれと同じくらいの下げは起きているってことです。

リーマンショック前後の日経平均

次は日経平均です。

日本の金融機関はそれほどサブプライムローンを買っておらず直接の影響は少ないはずなのにこんなに下がっているんですね。

| 日経平均 | |||

| 月終値(円) | 前月比(円) | % | |

| 2007年7月(参考) | 16,569.09 | - | - |

| 2008年8月 | 13,072.87 | -303.94 | -2.27 |

| 2008年9月 | 11,259.86 | -1,525.65 | -14.06 |

| 2008年10月 | 8,576.98 | -2,682.88 | -23.83 |

| 2008年11月 | 8,512.27 | -64.71 | -0.75 |

| 2008年12月 | 8,859.56 | 237.29 | 4.07 |

実は日経平均はNYダウ以上に下がっているんですね。

9月からみても年末までに35%近く下がっている計算となります。

10月なんて23%の下げですからね。恐ろしい限りです。

サブプライムローンの問題がでてくる2007年7月比較だと46%近く下がっています。

サブプライムローンに直接影響の少ない日本の株のほうが下げているんですね。

ちなみに日ベースでみるとこんな感じに大きく下げています。10月16日の11.4%下げは歴代一位の記録です。10月14日に14%上げた影響も大きいのでしょうが。

逆に大きく上げた日もあります。かなり乱高下しているのがわかりますね。現在の相場にこの辺りは近いところがありますね。

つまり、日経平均をインデックス投資で買っていたとしてもこれと同じくらいの上げ下げは起きているってことです。

インデックス投資をやるなら長期で考え、分散・積立しよう

以上みてきたようにインデックス投資はぜんぜん株価暴落に強いわけではありません。

むしろ優良な個別銘柄より市場平均ですから下がる可能性すらあります。

ですからインデックス投資をするなら始めから損する可能性があることはしっかり知っておく必要があるでしょう。

下記記事にも書きましたが、株価暴落に強い損しない投資法だと思ってやると続きませんからね。

長期・積立・分散投資の効果

長期投資をするなら合わせて考えておきたいのが長期投資、分散投資、積立投資です。

先日、大きな話題となった老後資金2000万円足りない問題の元資料である「高齢化社会における資産形成・管理報告書」でも下記の通り長期・積立・分散投資を20年の行えばで考えれ投資収益は2%〜8%に収斂するというデータを提示していますね。

また、毎年同額の投資を20年行うと定期預金だと1.32%(年平均0.1%)しか儲かっていませんが、国内・先進国・新興国の株・債券に1/6ずつ投資をした場合は79.9%(年平均4%)プラスになったという過去データもあります。

つまり、長期・積立・分散投資を行えばプラスになる可能性がかなり高いってことです。

ちなみにつみたてNISAはこの理論に基づいて設計されています。

出所:金融庁「高齢化社会における資産形成・管理報告書」より

まとめ

今回は「インデックス投資は株価暴落に強いわけではない」と題してインデックス投資は別に株価暴落に強くないぜって話しをみてきました。

まずは今回の内容をしっかり理解した上で始めましょう。

長期・積立・分散投資を行えばかなりプラスになる確率は高い投資法ではありますから初心者にはおすすめです。

ただし、絶対に損しないというわけではありませんから、損失を許容しつつ長期間やりきる覚悟が必要でしょうね。

インデックス投資に最適なサービスであるiDeCoなら60歳まで、NISAなら非課税期間は無期限なので自分で設定すると良いでしょう。

おすすめのインデックス型の投資信託はこちらの記事を御覧ください。

最後まで読んでいただきありがとうございました。