個人型確定拠出年金(iDeCo/イデコ)は2017年から会社員の方にも開放されると各社が参入し激戦の様相となっています。

そんな個人型確定拠出年金(iDeCo/イデコ)の運用機関の中でもおすすめはSBI証券です。

今回はSBI証券のおすすめ投資信託、おすすめ配分(アセットアロケーション/ポートフォリオ)をみていきましょう。

他の証券会社で私が運用商品を選ぶ場合はこちらからどうぞ

※追記:オリジナルプランは現在新規募集を停止しています。

これからの新規加入される方はすべてセレクトプランとなります。

SBI証券の個人型確定拠出年金(iDeCo/イデコ)オリジナルプラン

まずはSBI証券の個人型確定拠出年金(iDeCo/イデコ)のオリジナルプランからおすすめ運用商品、おすすめ配分を見てみましょう。

オリジナルプランの代表的な取扱商品

運用商品は楽天証券やイオン銀行と比較してもラインナップが過剰なくらいありますので選択の幅がとても広くなっています。

SBI証券は他の金融機関と違い長い間、個人型確定拠出年金を扱ってきました。

そのためカテゴリーがかぶったインデックスファンド(同じベンチマークのインデックスファンド)などもあります。

ここではそれらを省いた選択肢になりえる運用商品をご紹介しましょう。

まずは代表的なカテゴリーの信託報酬が一番安いインデックスファンドからです。

| カテゴリー | 商品名 | 信託報酬 |

|---|---|---|

| 国内株式(日経225) | DCニッセイ日経225インデックスファンドA | 0.18252% |

| 国内株式(TOPIX) | 三井住友・DC日本株式インデックスファンドS | 0.1728% |

| 国内債券 | 三菱UFJ 国内債券インデックスファンド(確定拠出年金) | 0.1296% |

| 先進国株式 | DCニッセイ外国株式インデックス | 0.20412% |

| 先進国債券 | 三井住友・DC外国債券インデックス | 0.2268% |

| 新興国株式 | EXE-i新興国株式ファンド | 0.3794% |

| 新興国債券 | 三菱UFJ DC新興国債券インデックスファンド | 0.56% |

| 国内REIT | DCニッセイJ-REITインデックスファンドA | 0.27% |

| 先進国REIT | 三井住友-三井住友・DC外国リートインデックスファンド | 0.3024% |

つぎにアクティブファンドやちょっと尖った運用商品をみてみましょう。注目のポイントはイオン銀行でも取扱がありますがひふみ年金です。

ひふみ年金が買いたくてSBI証券でiDeCoをはじめるという人もいるくらいです。

ひふみ年金はカンブリア宮殿やガイアの夜明け、WBSで有名になった藤野さんが率いるひふみ投信の年金版です。

また、iFee NYダウ・インデックスやSBI-EXE-iグローバル中小型株式ファンド、大和-iFree 8資産バランスなんかもとてもおもしろい運用商品でこれらが買いたくてSBI証券を始める人も多いと思います。

| 国内外株式アクティブ | レオス-ひふみ年金 | 0.8208% |

|---|---|---|

| 国内株式アクティブ | SBI-SBI中小型割安成長株ファンド ジェイリバイブ<DC年金> | 1.62% |

| 米国株式 | iFee NYダウ・インデックス | 0.243% |

| 先進国株式 | SBI-EXE-i先進国株式ファンド | 0.3184% |

| 先進国株式 | インデックスファンド海外株式ヘッジあり(DC専用) | 0.3024% |

| 先進国株式 | SBI-EXE-iグローバル中小型株式ファンド | 0.3304% |

| 先進国債券 | インデックスファンド海外債券ヘッジあり(DC専用) | 0.28% |

| グローバルREIT | SBI-EXE-iグローバルREITファンド | 0.36% |

| バランス型 | 大和-iFree 8資産バランス | 0.2376% |

なお、35本制限による除外が決まっている投資信託もあります。詳しくは下記の記事を御覧ください。

[sitecard subtitle=関連記事 url=https://ideco-ipo-nisa.com/16672]

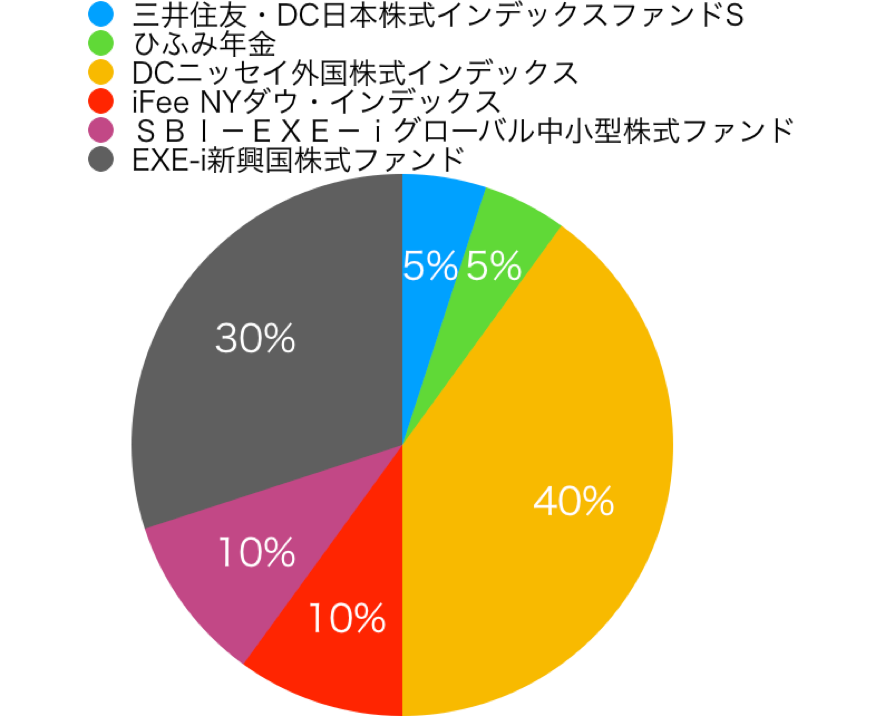

私ならこれを選ぶ運用商品、ポートフォリオ。リスク高めを許容できる人(オリジナルプラン)

iDeCoにかぎらずリスクを高めればそれだけリターンの金額もあがると予想されます。

まずはハイリスクハイリターンを考える方です。

リスクを取る場合、私ならこういう運用商品・配分(アセットアロケーション/ポートフォリオ)を選択します。

国内株式:5% ひふみ年金

先進国株式:40% DCニッセイ外国株式インデックス

先進国株式:10% iFee NYダウ・インデックス

先進国株式:10% SBI-EXE-iグローバル中小型株式ファンド

新興国株:30% EXE-i新興国株式ファンド

すべて株式となりますので少しリスクは大きくなります。この割合は世界経済インデックスファンドを参考にしています。

ちなみに世界経済インデックスファンドのアセットアロケーションはこれとほぼ同じ日本株10%、先進国株60%、新興国株30%となっています。

そこにちょっと冒険を加えてひふみ年金とiFee NYダウ・インデックスとSBI-EXE-iグローバル中小型株式ファンドを加えています。

この3つのファンドとも実績は申し分ありませんし、今後も期待できますのでリスクをとってもリターンを期待したい人にはおすすめできます。

この3つは入れたくない方は10%を三井住友・DC日本株式インデックスファンドS、60%をDCニッセイ外国株式インデックスとすれば良いと思います。

また、ひふみ年金のかわりにSBI-SBI中小型割安成長株ファンド ジェイリバイブ<DC年金>をいれるのも面白いかもしれません。

信託報酬は少し高めですが実績はSBI証券のiDeCo運用商品の中でも最も高くひふみ年金をも上回っています。

SBI-EXE-iグローバルREITファンドなどのリートを一部加えるのもおもしろいと思います。※SBI-EXE-iグローバルREITファンドは35本制限の影響で除外対象ファンドになることが発表されました。

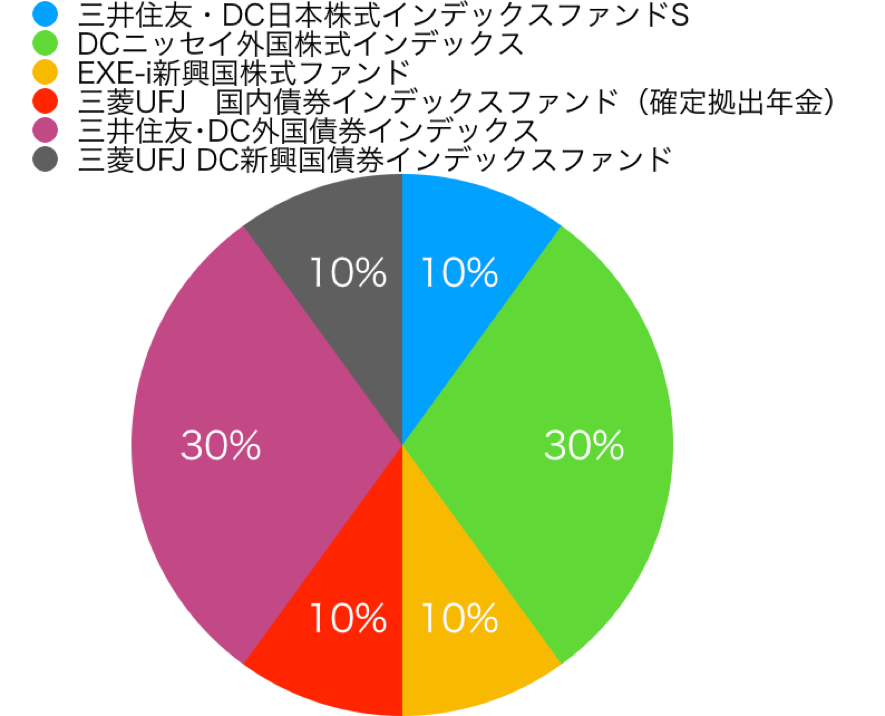

私ならこれを選ぶ運用商品、ポートフォリオ。リスク低めにしか許容できない人(オリジナルプラン)

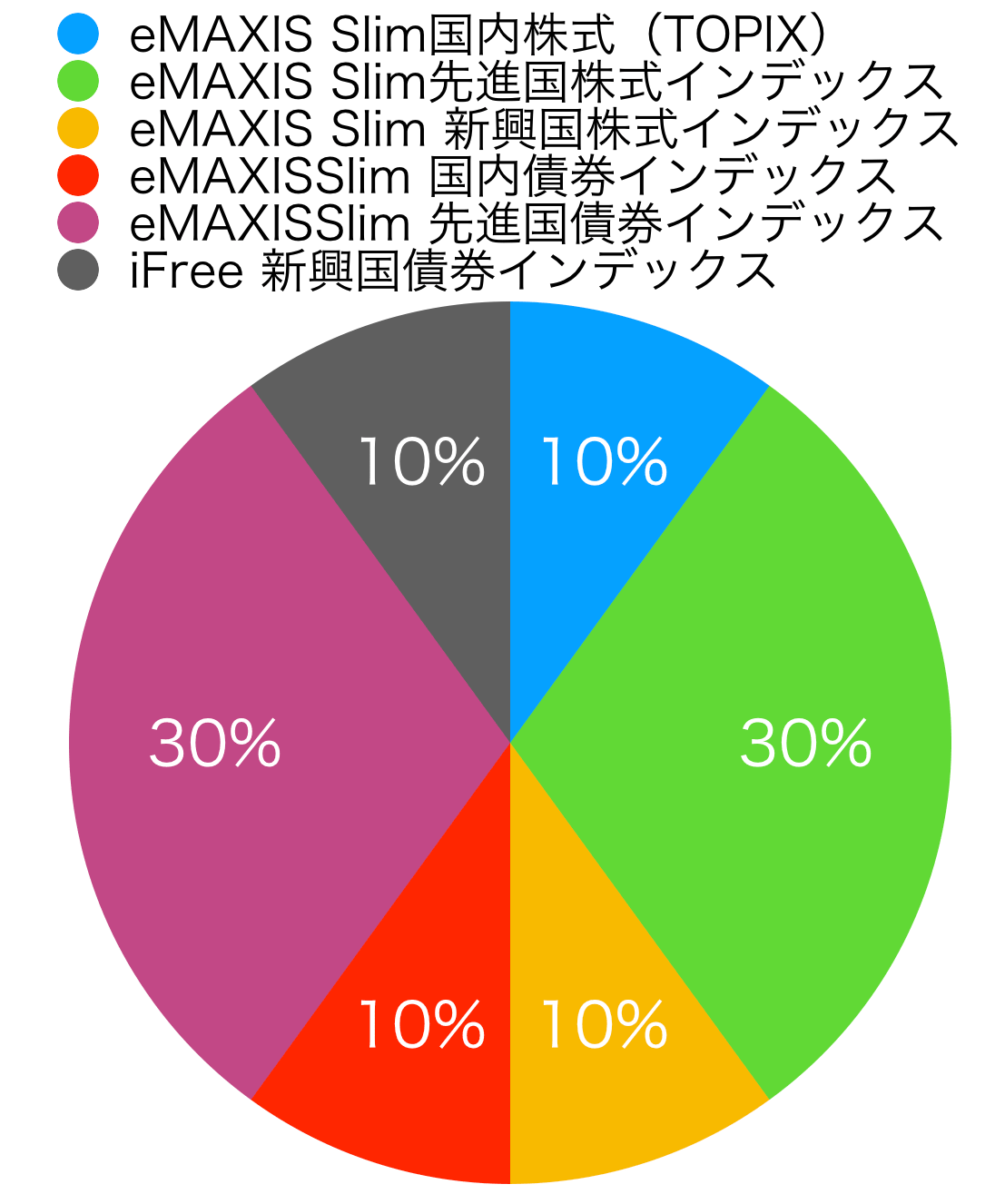

次にリスクをあまり取りたくない場合の運用商品、配分(アセットアロケーション/ポートフォリオ)は私ならこうします。

先進国株式:30% DCニッセイ外国株式インデックス

新興国株:10% EXE-i新興国株式ファンド

国内債券:10% 三菱UFJ 国内債券インデックスファンド(確定拠出年金)

先進国債券:30% 三井住友・DC外国債券インデックス

新興国債券:10% 三菱UFJ DC新興国債券インデックスファンド

こちらは半分を株式、半分を債券としてリスクを大きく下げています。

本来はもう少し、国内債券を増やせばリスクは下がると思いますが、日本国内はマイナス金利で債権にはあまり期待できませんので10%としています。

また、先進国債券も為替リスクが結構ありますのでそれを減らす意味でも為替ヘッジタイプインデックスファンド海外債券ヘッジあり(DC専用)を一部加えるのも1つの手です。

NISAや積立NISAを個人型確定拠出年金(iDeCo/イデコ)と合わせて使うなら債券部分やちょっと信託報酬が高めの新興国系はNISAや積立NISAで購入するのもありでしょう。私はそんな感じで運用しております。

[sitecard subtitle=関連記事 url=https://ideco-ipo-nisa.com/580]

ちなみに国民年金や厚生年金を運用するGPIFはこちらと同様に株式50%、債券50%ですがもう少し国内債券の比率が大きくなっていますね。

ちなみにGPIFの基本ポートフォリオは国内債券25%、国内株式25%、海外債券25%、海外株式25%です。

詳しくはこちらの記事をご覧ください。

[sitecard subtitle=関連記事 url=https://ideco-ipo-nisa.com/53460]

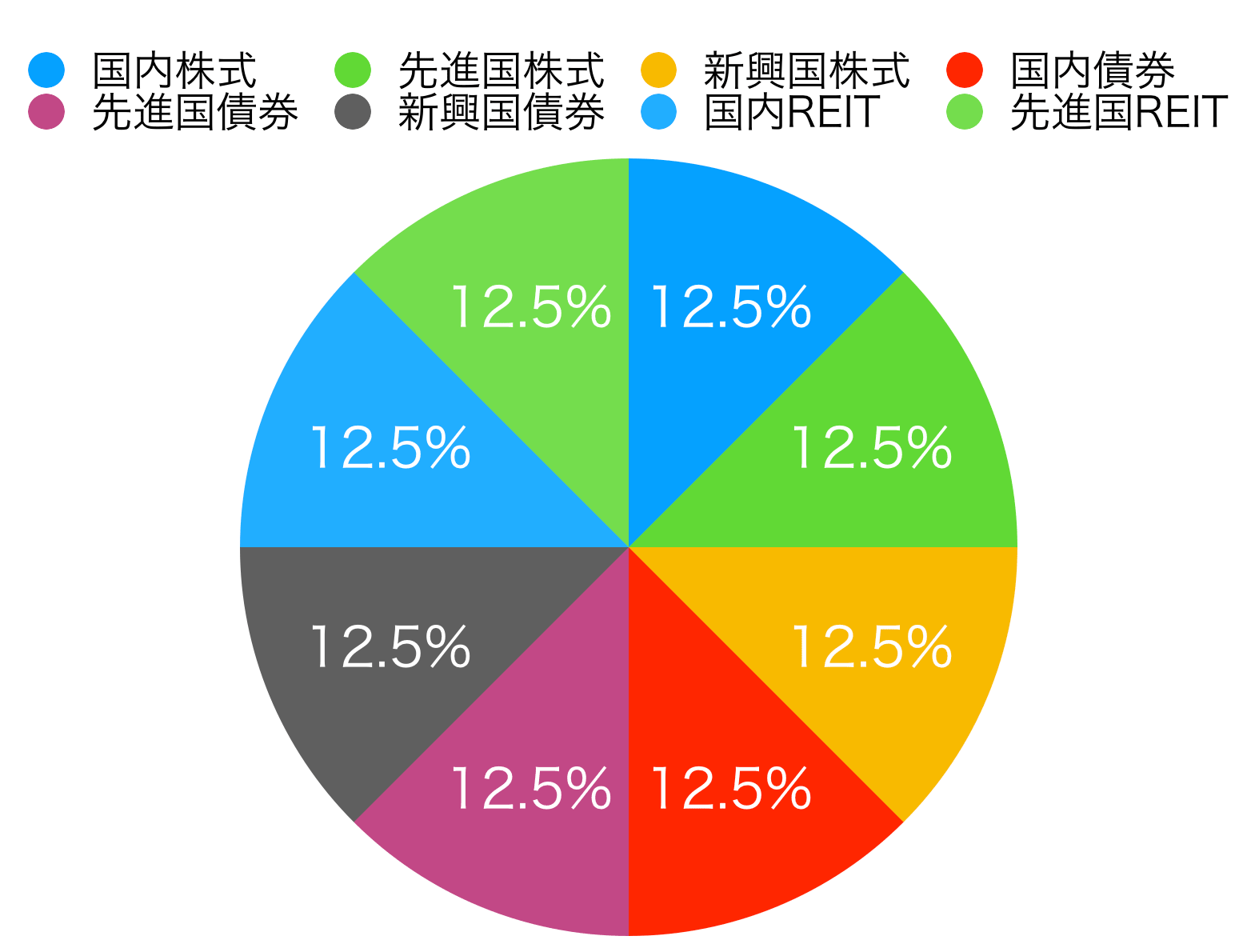

私ならこれを選ぶ運用商品、ポートフォリオ。選ぶのが面倒な人(オリジナルプラン)

SBI証券は運用商品がたくさんありますのでなかなか選択するのが面倒になってしまう人がいます。そんな方におすすめしたいのがこれです。

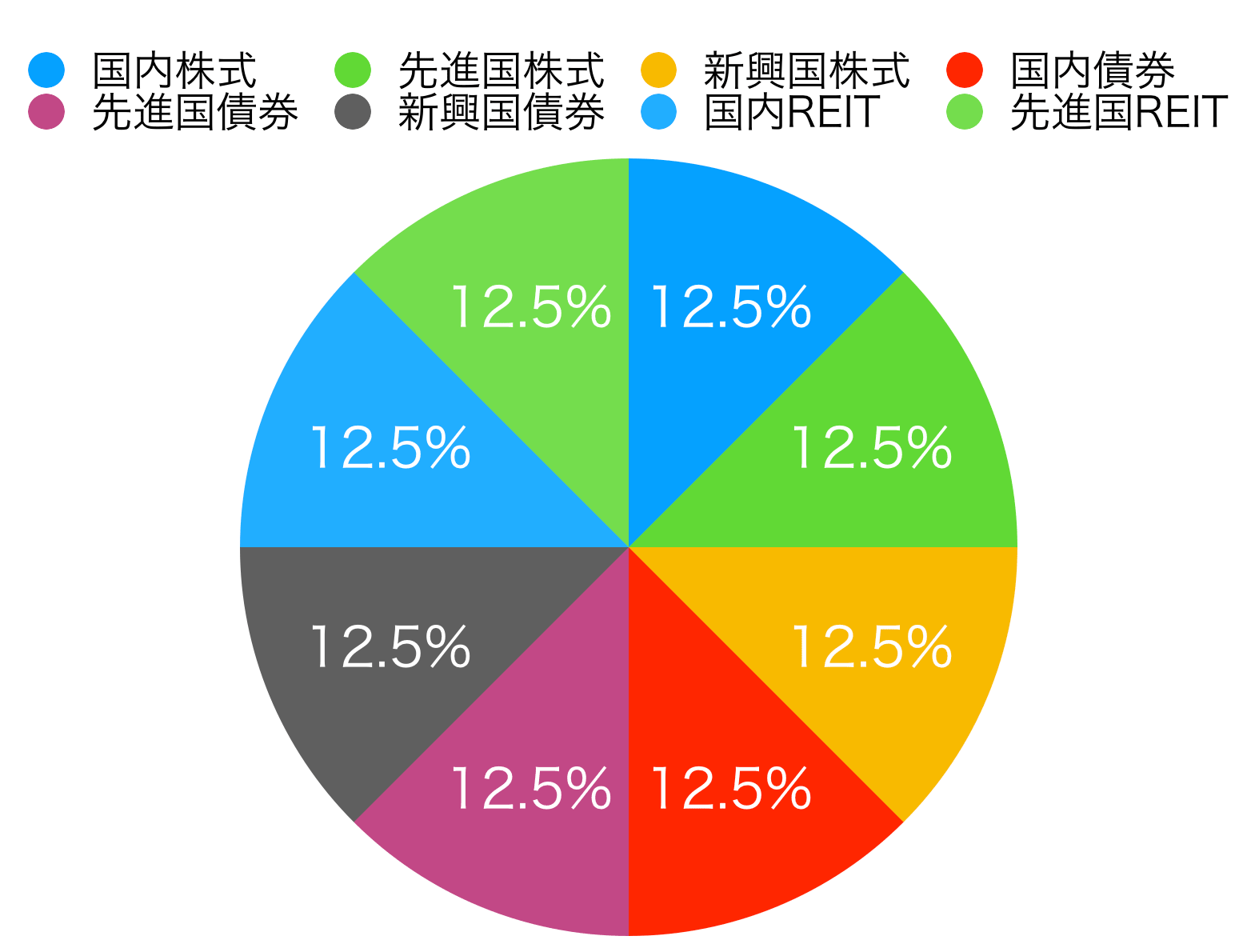

iFree8資産バランス

iFree8資産バランスです。

これはかなりわかりやすいコンセプトの商品で国内債券、先進国債券、新興国債権、国内株式、先進国株式、新興国株式、国内リート、海外リートの代表する8資産にバランス良く均等に配分しましょうとしています。ポートフォリオやアセットアロケーションを考えるのを面倒な方には最適な商品かもしれません。

よくどこセグメントがあがるから・・・とか予想する事がありますが、それはあくまで予想です。

実際毎年どのセグメントがあがったのかを検証してみると予想と全然違ったりして毎年バラバラなんです。

だったらもう予想するのはやめて代表的な資産に均等配分しようぜってのが「iFree8資産バランス」なのです。

分かり易いので私は好きです。

さらにこの商品のいいところが信託手数料が0.2376%(税込)と新興株などが入っているのにかなり安いところでしょう。

これを他の商品で再現すると0.2376%で抑えることは困難です。

それだけお得な商品といえますね。

もう、選択するのが面倒という方はこれ一本にしてしまうのも1つです。

選択しているのは1本だけですが8セグメントへ分散することができます。

SBI証券の個人型確定拠出年金(iDeCo/イデコ)セレクトプラン

セレクトプランの取扱商品

運用商品は他社と比較してもほぼすべてのカテゴリーで最安信託報酬のインデックスファンドを取り揃えてあります。

とくにeMAXIS Slimシリーズなどは他社が値下げをするとそれに追随することを発表していますので今後も最安値水準を維持し続けることが期待できるファンドです。

eMAXIS Slimシリーズについて詳しくは下記記事を御覧ください

SBI証券は他の金融機関と比べてアクティブファンドも一番人気のひふみ年金など充実していますね。

|

カテゴリ |

商品 |

信託報酬 |

|---|---|---|

|

国内株式 |

eMAXIS Slim国内株式(TOPIX) |

0.154以内 |

|

<購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

0.154%以内 |

|

|

全世界株式 |

SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式)) |

0.1102%程度 |

|

eMAXIS Slim全世界株式(除く日本) |

0.1144%以内 |

|

|

EXE-i グローバル中小型株式ファンド |

0.3310%程度 |

|

|

先進国株式 |

eMAXIS Slim先進国株式インデックス |

0.1023%以内 |

|

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

0.1023%以内 |

|

|

eMAXISSlim米国株式(S&P500) |

0.0968%以内 |

|

|

iFree NYダウ・インデックス |

0.2475% |

|

|

インデックスファンド海外株式ヘッジあり(DC専用) |

0.176% |

|

|

新興国株式 |

eMAXIS Slim 新興国株式インデックス |

0.2079%以内 |

|

国内REIT |

<購入・換金手数料なし>ニッセイJリートインデックスファンド |

0.275%以内 |

|

先進国REIT |

三井住友・DC外国リートインデックスファンド |

0.297%以内 |

|

国内債券 |

eMAXISSlim 国内債券インデックス |

0.154%以内 |

|

先進国債券 |

eMAXISSlim 先進国債券インデックス |

0.133%以内 |

|

インデックスファンド海外債券ヘッジあり(DC専用) |

0.176% |

|

|

新興国債券 |

iFree 新興国債券インデックス |

0.242% |

|

バランス |

eMAXISSlimバランス(8資産均等型) |

1.54%以内 |

|

国内株式 |

ひふみ年金 |

0.836% |

|

つみたて椿 |

0.99% |

|

|

SBI中小型割安成長株ファンドジェイリバイブ<DC年金> |

1.65% |

|

|

野村リアルグロース・オープン(確定拠出年金向け) |

0.935% |

|

|

全世界株式 |

セゾン資産形成の達人ファンド |

1.35%±0.2% |

|

先進国株式 |

農林中金<パートナーズ>米国株式長期厳選ファンド |

0.99% |

|

ラッセル・インベストメント外国株式ファンド(DC向け) |

1.463% |

|

|

朝日Nvestグローバルバリュー株オープン(愛称:Avest-E) |

1.98% |

|

|

新興国株式 |

ハーベスト アジア フロンティア株式ファンド |

2.124%程度 |

|

先進国債券 |

SBI‐PIMCO 世界債券アクティブファンド(DC) |

0.8394% |

|

バランス |

iFree 年金バランス |

0.1749% |

|

SBIグローバル・バランス・ファンド ※指定運用商品 |

0.2869%程度 |

|

|

セゾン・バンガード・グローバルバランスファンド |

0.57%±0.02% |

|

|

コモディティ |

三菱UFJ 純金ファンド (愛称:ファインゴールド) |

0.99%程度 |

|

ターゲットイヤー |

セレブライフ・ストーリー2025 |

0.6889%程度 |

|

セレブライフ・ストーリー2035 |

0.6972%程度 |

|

|

セレブライフ・ストーリー2045 |

0.7%程度 |

|

|

セレブライフ・ストーリー2055 |

0.87%程度 |

|

|

預金 |

あおぞらDC定期(1年) |

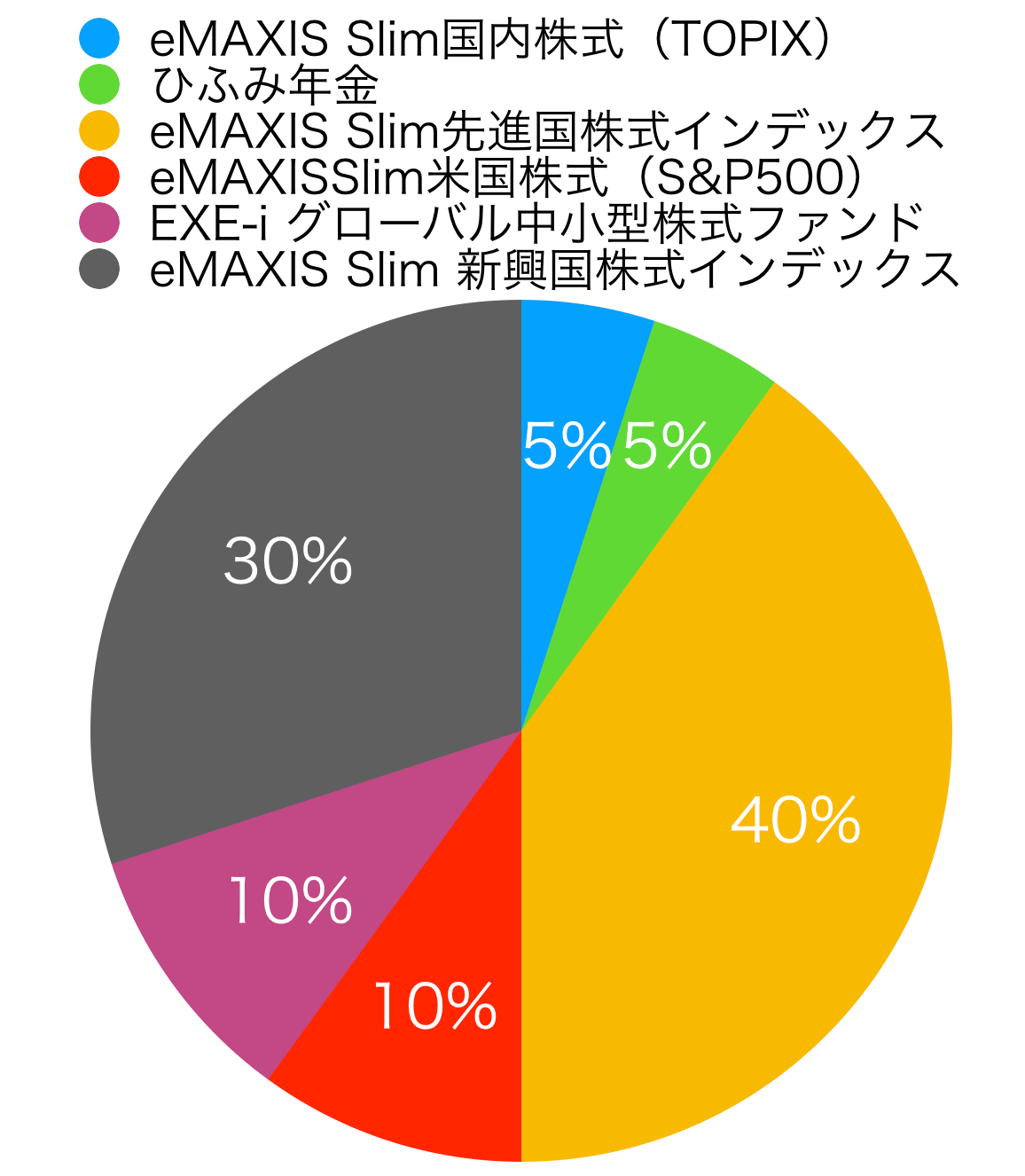

私ならこれを選ぶ運用商品、ポートフォリオ。リスク高めを許容できる人(セレクトプラン)

個人型確定拠出年金(iDeCo/イデコ)にかぎらずリスクを高めればそれだけリターンの金額もあがると予想されます。

つまり、ハイリスクハイリターン狙いですね。

個人型確定拠出年金(iDeCo/イデコ)の場合には長期投資ですから期待値を考えればオール株のこれでも理にはかなっているんですよね。

リスクは高いのは確かですが・・・

そんな思考を持つ方におすすめなら私はこの配分(アセットアロケーション/ポートフォリオ)を選びます。

ちなみにこの比率は世界経済インデックスファンドを参考にしています。

世界経済インデックスファンドは世界のGDP(国内総生産)の比率を元にアセットアロケーションを組んでおり、日本10%、日本を除いた先進国60%、新興国30%としていますね。こちらはそれに当てはめてちょっと遊びを加えた運用商品を選択してあります。

国内株式:5% ひふみ年金

先進国株式:40% eMAXIS Slim先進国株式インデックス

先進国株式:10% eMAXISSlim米国株式(S&P500)

先進国株式:10% SBI-EXE-iグローバル中小型株式ファンド

新興国株:30% eMAXIS Slim 新興国株式インデックス

遊びココロを入れてみた

こちらではハイリスクハイリターンということでちょっと遊びココロを加えています。具体的にはひふみ年金とeMAXISSlim米国株式(S&P500)とSBI-EXE-iグローバル中小型株式ファンドを加えているのです。

この3つのファンドとも過去の実績は申し分ありませんし、リターンを期待したい人にはおすすめできます。

ひふみ年金・ジェイリバイブ

ひふみ年金はレオスのひふみ投信の確定拠出年金用商品です。

アクティブファンドですが足を使って銘柄を探すことに定評があるファンドとなります。現在カンブリア宮殿で取り上げられたこともあり長い間一番人気となっている投資信託です。

ただし、ひふみ年金は最近そこまで成績がよくないのでそのあたりをどう考えるかですね。

また、ひふみ年金の代わりに同じくアクティブファンドのSBI中小型割安成長株ファンドジェイリバイブ<DC年金>を入れるのも手です。ただし、こちらも最近調子よくないんですよね。

一時期は一番実績あったファンドですから今後の盛り返しに期待したいところではありますが・・・。

私のように日本株のTOPIXがいまいち好きで無い方には国内株部分をこういったアクティブファンドにするのも選択肢としてありだと思います。

ひふみ年金の藤野さんいわくTOPXIは腐った幕の内弁当状態ですからね・・・

詳しくはこちらの記事をごらんください。

S&P500・ダウ

eMAXISSlim米国株式(S&P500)は代表的な株式指標であるS&P500をベンチマークとしたファンドです。

ウォーレン・バフェット氏が家族に勧めるならS&P500のETF(上場投資信託)といったことは有名な話ですよね。

S&P500よりダウが好きな方はiFree NYダウ・インデックスに入れ替えてもよいでしょう。

S&P500やダウは長い目で見てもずっと右肩上がりのチャートなんですよね。

今後も米国中心の経済であると考えるならばこれ1本って考える方もいても不思議ではありません。

SBI-EXE-iグローバル中小型株式ファンド

SBI-EXE-iグローバル中小型株式ファンドは世界(日本を含む)の中小型株式へ投資をするファンドです。

S&P500やダウでは漏れてしまう企業に投資をすることができます。こちらはオリジナルプランのころから採用されているファンドで人気がありましたね。

この3つは入れたくない方は10%をeMAXIS Slim国内株式(TOPIX)、60%をeMAXIS Slim先進国株式インデックスとすれば良いでしょう。

私ならこれを選ぶ運用商品、ポートフォリオ。リスク低めにしか許容できない人(セレクトプラン)

次にリスクをあまり取りたくない場合は私ならこうします。

先進国株式:30% eMAXIS Slim先進国株式インデックス

新興国株:10% eMAXIS Slim 新興国株式インデックス

国内債券:10% eMAXISSlim 国内債券インデックス

先進国債券:30% eMAXISSlim 先進国債券インデックス

新興国債券:10% iFree 新興国債券インデックス

こちらは半分を株式、半分を債権としてリスクを大きく下げています。

本来は後述するGPIFのようにもう少し、国内債権を増やせばリスクは下がりますが、日本国内はマイナス金利で債券にはあまり期待できませんので10%としています。

また、先進国債券も為替リスクが結構ありますのでそれを減らす意味でも為替ヘッジタイプインデックスファンド海外債券ヘッジあり(DC専用)を一部加えるのも1つの手です。

また、前述のひふみ年金やS&P500、ダウ、中小株式などをお好みに応じて少し入れるものよいでしょう。

NISAや積立NISAを個人型確定拠出年金(iDeCo/イデコ)と合わせて使うなら債券部分やちょっと信託報酬が高めの新興国系はNISAや積立NISAで購入するのもありでしょう。私はそんな感じで運用しております。

私ならこれを選ぶ運用商品、ポートフォリオ。選ぶのが面倒な人

SBI証券は運用商品がたくさんありますのでなかなか選択するのが面倒になってしまう人がいます。

eMAXISSlimバランス(8資産均等型)

まずはeMAXISSlimバランス(8資産均等型)です。

これはかなりわかりやすいコンセプトの商品で国内債券、先進国債券、新興国債権、国内株式、先進国株式、新興国株式、国内リート、海外リートの代表する8資産にバランス良く均等に配分しましょうとしています。

よくどこセグメントがあがるから・・・とか専門家が予想する事がありますが、それはあくまで予想です。

あまり当たった試しがないんですよね。実際毎年どのセグメントがあがったのかを検証してみると予想と全然違ったりしているのが現状です。

だったらもう予想するのはやめて代表的な資産に均等配分しようぜってのが「eMAXISSlimバランス(8資産均等型)」なのです。

分かり易いので私は好きです。

さらにこの商品のいいところが信託手数料が0.17172%以内と新興株などが入っているのにかなり安いところでしょう。

これを他の商品で再現すると0.17172%以内で抑えることはかなり困難です。

それだけお得な商品といえますね。

もう、選択するのが面倒という方はこれ一本にしてしまうのも1つです。

選択しているのは1本だけですが8セグメントへ分散することができます。

なお、セレクトプランにはeMAXISSlimバランス(8資産均等型)、オリジナルプランにはiFree8資産バランスという2本の8資産バランスがラインナップされています。この二つは似ていますが、多少ベンチマークが違ったり信託報酬率が違ったりもします。詳しくは下記記事を御覧ください。

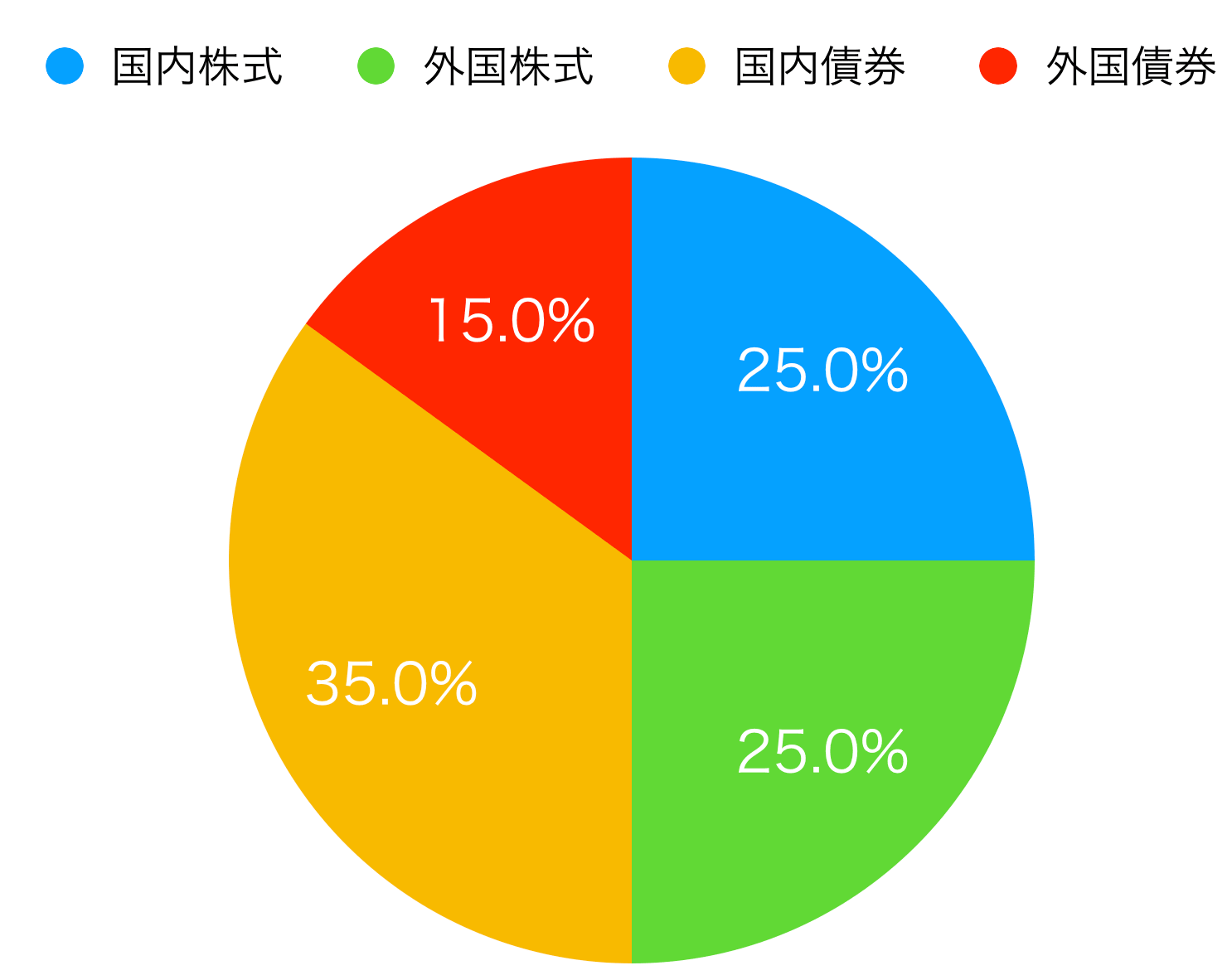

iFree 年金バランス(GPIF)

国民年金や厚生年金を運用する日本最大の運営機関であるGPIFを模すことができるファンドも今回ラインナップされています。

iFree 年金バランスです。つまり、これを買っておけば国民年金や厚生年金などと同じように運用してくれるのです。

GPIFは報道のイメージが悪いですが、過去の成績でも年率3%を超える実績を残していますね。

偉い人が難しい計算を駆使して考えた比率が以下なのでしょうから真似しちゃうのも利にかなっていると思います。

GPIFは国内株式25%、外国株式25%、国内債券35%、海外債券15%を基本にしています。前述のリスクを取りたくないパターンと似ていますが、ちょっと国内の比率が多くなっている感じですね。

このアセットアロケーションが好みの方はこれ1本というのも楽でいいですね。

信託報酬も0.17172%と低くなっています。

GPIFについて詳しくはこちらの記事をご覧ください。

セゾン・バンガード・グローバルバランスファンド

もうひとつセレクトプランから新しくラインナップに加わったのでおすすめがあります。

セゾン・バンガード・グローバルバランスファンドです。セゾン投信の大人気ファンドですね。

セゾン投信は基本的に直販中心でで個人型確定拠出年金(iDeCo/イデコ)では楽天証券のみでラインナップされていた人気ファンドとなります。それがセレクトプラントで採用されたのです。

こちらも前述のリスクを取りたくないパターンと同じく株式50%、債券50%ですが比率が少し違います。日本の比率が少なくて米国の比率が大きい感じですね。

信託報酬が0.6%±0.02%と他より少し高くなってしまいますが、比率が好みの方にはありな選択肢ではあるでしょう。

運用は基本的に株式と債券が50:50です。詳しい比率は変動しますが、2018年12月28日現在の配分は以下のとおりです。

債券:米国26.3%、欧州18.9%、日本6%

他の商品と比較すると日本の割合が低めですね。

掛け金配分を指定しない場合どうなるのか:指定運用方法

なお、運用商品を指定しない場合は以下のルールとなっています。

掛金配分猶予期間の3ヶ月到達時点から2週間を経てもなお配分設定が行われない場合、新規の掛金につきましては「指定運用方法」での運用が行われます。セレクトプランとオリジナルプランでは指定運用方法も違います。

オリジナルプラン:あおぞらDC定期(1年)

セレクトプラン:SBIグローバル・バランス・ファンド

セレクトプラントはSBIグローバル・バランス・ファンドです。SBIグローバル・バランス・ファンドは債券60%、株式40%に投資をするバランスファンドです。信託報酬は0.2891%程度となっています。

こちらも悪い商品ではありませんが、これを選ぶなら他のほうが・・・ってところもありますので自分で掛け金を指定したいところですね。

オリジナルプラン:あおぞらDC定期

オリジナルプランはあおぞらDC定期です。あおぞらDC定期はそのままですが定期預金です。ただし、イデコで定期預金を選択するのはあまりおすすめはできません。

まとめ

今回は「私ならこれを選ぶSBI証券の個人型確定拠出年金(iDeCo/イデコ)おすすめ投資信託、おすすめポートフォリオ。」と題してSBI証券の個人型確定拠出年金(iDeCo/イデコ)のおすすめ投資信託とおすすめ配分をみてきました。

オリジナルプラン、セレクトプラントもかなりの商品数がありますので私のおすすめが参考になれば幸いです。

また、セレクトプランへの変更に関してはこちらの記事を御覧ください。

個人型確定拠出年金(iDeCo/イデコ)はおすすめNO1

SBI証券は運営管理手数料が無条件で0円ですし、なにより運用商品が豊富で選択の幅が広いです。

今回のセレクトプランの発表で信託報酬的にも最安値水準ばかりとなりましたので現状最強のラインナップを誇ることになります。

また、他の証券会社に先んじて確定拠出年金の取扱をはじめてますから安心感が強いですね。

SBI証券個人型確定拠出年金(iDeCo/イデコ)の資料請求等はこちらからどうぞ。

最後まで読んでいただきありがとうございました。