会社にもよりますが、そろそろ年末調整を会社に提出する締め切りが近づいてきましたね。(すでに締め切りを過ぎた会社もあるかもしれません)

年末調整ってなんとなくやらされているけどよくわからないって話をよく聞きます。

学校では教えてくれない知識ですし、会社でも親切な上司にでも当たらないと詳しくは教えてくれませんからね。(そもそも上司が理解できていないケースが多いですし。。。)

資産形成が高校の授業でやるようになっていますが、年末調整や確定申告も社会に出る前に教えるべき内容だと個人的には思いますが・・・

そこで今回は年末調整とはどういうものかのか、確定申告との違い、使い分け方法などを知って上手に節税するポイントをご紹介します。

年末調整とは

所得税は1月〜12月の所得や控除を計算して申告し、納税する必要があります。基本的に自己申告制なんですよ。

そのため、自営業者やフリーランスの方などは1年間の所得は確定申告をすることで所得税を確定します。

しかし、なかなか面倒なんですよね。

そこで一定の条件を満たした会社員などの方などはそれを会社が代行してやってくれるのです。

その仕組みのことを年末調整と言います。

毎月の給料から引かれている仮の所得税を精算する

会社員の方や一部の自営業者やフリーランスの方などは月々の給料や報酬から「源泉所得税」が引かれています。

源泉所得税とは簡単に言えば仮の所得税です。

源泉所得税はあくまでも仮の所得税なので複雑な計算をしているわけではありません、会社員の方などは「その月の社会保険料等控除後の給与等の金額」と「扶養者の数」を元に下記の表に当てはめて計算されているだけなんですよ。

表に当てはめるだけですから個人それぞれの生命保険料やiDeCoの掛け金などの控除額はまったく反映されないんですね。

それをちゃんと1月〜12月の所得や控除を計算して調整(精算)するが年末調整なのです。

多くの方は源泉所得税が控除分だけ余分に引かれていますから年末調整で還付金が発生するんですね。

そんな作業するなら仮で所得税なんて引くなよって思う方もいるかもしれません。

しかし、そうなると年末に1年分の所得税が請求されてしまいますから払えない人が出てきてしまう可能性も高いでしょう。

簡単に言えば国が所得税が取りぱくれをしない様にしているルールなのです。

年末調整対象の控除

年末調整対象の控除対象は下記の13種類あります。

2. 配偶者控除

3. 扶養控除

4. 基礎控除

5. 障害者控除

6. 寡婦(寡夫)控除

7. 勤労学生控除

8. 配偶者特別控除

9. 社会保険料控除

10.小規模企業共済等掛金控除

11.生命保険料控除

12.地震保険料控除

13.住宅借入金等特別控除

会社からの給料だけしか所得がなく、控除の対象が上記の範囲ならば年末調整だけで完結します。

確定申告は不要なのです。

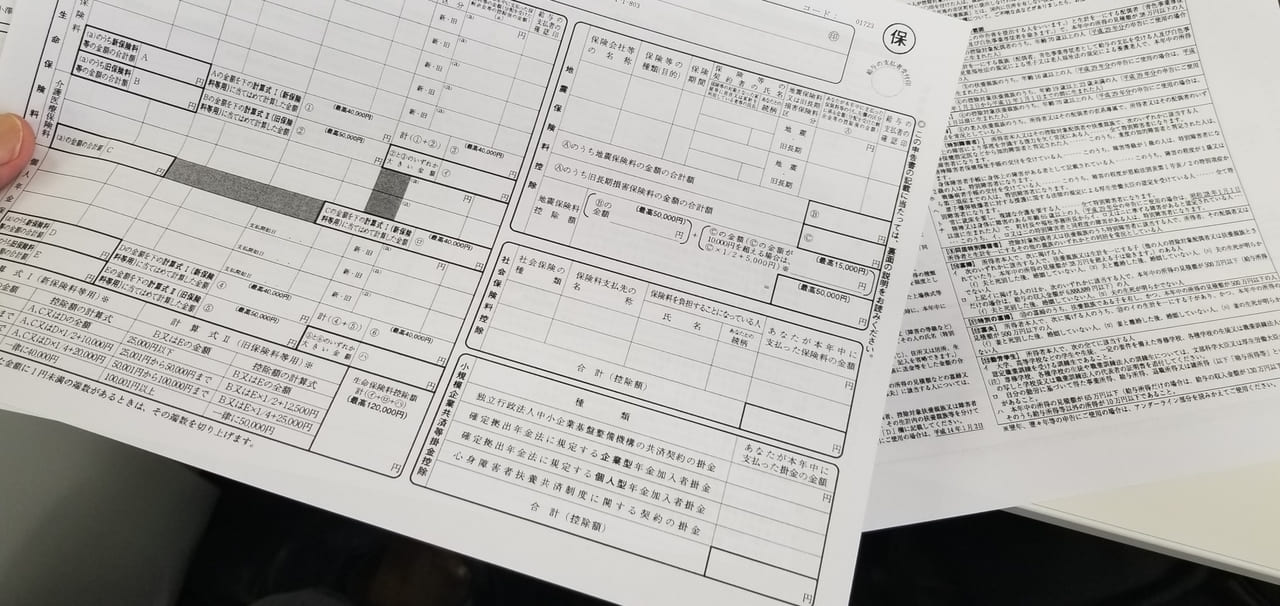

年末調整は会社が把握している月々の給料額と下記の3枚の書類を提出することで計算されます。

ですから書類に記載していない場合は控除等が漏れてしまいます。

忘れず記載しておきましょう。(忘れてしまった場合は確定申告で取り戻せます)

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

確定申告が必要な場合

多くの方は年末調整だけで完結しますが、一部の方は確定申告が必要になります。

会社から給料をもらっている方でも以下の条件に該当すると確定申告が必要となります。

(1) 給与の収入金額が2,000万円を超える

(2) 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える

(3) 給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える

(4) 同族会社の役員やその親族などで、その同族会社からの給与のほかに、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払を受けた

(5) 給与について、災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた

(6) 在日の外国公館に勤務する方や家事使用人の方などで、給与の支払を受ける際に所得税等を源泉徴収されないこととなってる

出所:国税庁 「確定申告が必要な方」

特に今年は災害が多かったため(5)災害減免法の適用を受けた方もお見えでしょう。お気をつけくださいね。

仮想通貨やFX、非課税口座や特定口座(源泉徴収あり)以外での株取引なども上記(2)を満たせば確定申告が必要です。

つまり、全部合わせて20万円を超えたら確定申告が必要となるってことですね。

詳しくはこちらの記事を御覧ください。

また、最近は副業がブームなので2箇所以上から給料や所得を得ている方も多いでしょうが、その方たちも対象となります。

副業なんてバレないだろうと確定申告しない人も見えますが、基本的にそれらを支払った会社は支払調書というものが税務署や市に提出しないといけませんので追徴されるかは別にしてバレてますよ。マイナンバーの登場で紐付けも簡単ですしね。

なお、給料をもらっている方は年末調整をするためには源泉徴収票に記載がある内容が必要です。(添付は2019年4月以降は不要となりましたが)

確定申告は不要だけど住民税申告が必要なケース

実はあまり知られていませんが、上記に該当しなくて確定申告は不要ですが住民税の申告が必要なケースがあります。

代表的な例が以下のケースです。

給料以外の所得が20万円以下

給料以外に副業などの所得があるけど確定申告が不要なケースです。

給与所得者(サラリーマン)の場合、給与所得および退職所得以外の所得の合計が年間20万円以下であれば、確定申告は不要です。

しかし、これはあくまでも所得税についての話なんですね。

住民税はこの年間20万円以下は申告不要というルールがありません。

そのため副業などで少しでも所得があれば申告が必要となります。

ただし、これは所得です。

売上や収入ではありません

入ってきたお金(収入)から必要経費を差し引いた金額を申告します。

詳しくはこちらの記事を御覧ください。

確定申告をした方が得なケース

次に年末調整だけで終わっても良いのだけど確定申告をしたほうが得なケースを見ていきましょう。

簡単に言えば年末調整の対象となっていない以下の控除がある方です。

雑損控除

寄付金控除

医療費がたくさんある人

まずその年に医療費がたくさん掛かった人です。

医療費が年間10万円以上(その年の総所得金額等が200万円未満の人は、総所得金額等の5%の金額)払っている人は医療費控除が受けられます。

しかし、医療費はセンシティブな内容を含むため会社に申請したくないって人が多いことから年末調整の対象にされていないのです。

ですから医療費がたくさんかかった方は確定申告をしたほうが所得税等が安くなるのです。

強制ではありませんが、少しでも税金を減らしたいならやるべきでしょう。

医療費控除の対象となる医療費の要件

対象となる医療費は以下の条件を満たしたものです。

(2) その年の1月1日から12月31日までの間に支払った医療費であること(未払いの医療費は、現実に支払った年の医療費控除の対象となります。)

簡単に言えばその年に実際に払った医療費で自分か生計が同じ家族のために支払った医療費ってことですね。

医療費控除について詳しくはこちらの記事を御覧ください。

災害や盗難を受けた場合

災害や盗難で資産に被害を受けた場合に控除される雑損控除も年末調整対象外です。

医療費と同じであまり会社に知られたくない人もいるでしょうからその配慮から年末調整の対象外としているようです。

こちらも当然、確定申告をすることは強制ではありませんが、少しでも税金を減らしたいならやるべきでしょう。

雑損控除の対象となる条件

雑損控除の対象となるか否かは以下の条件にあてはまっているのかで決まります。

まず損害を受けた資産が次のいずれにも当てはまる必要があります。

イ 納税者

ロ 納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が38万円以下(令和2年分以降は48万円以下)の者(2) 棚卸資産若しくは事業用固定資産等又は「生活に通常必要でない資産」のいずれにも該当しない資産であること。

また、損害の原因が以下の場合に限られます。

(2) 火災、火薬類の爆発など人為による異常な災害

(3) 害虫などの生物による異常な災害

(4) 盗難

(5) 横領

雑損控除の金額

雑損控除の金額は次の二つのうちいずれか多い方の金額となります。

(2) (差引損失額のうち災害関連支出の金額)-5万円

寄付金を支払った場合

寄付金を支払った場合に受けられる寄付金控除も年末調整の対象外です。

もし寄付金を支払った場合には確定申告を検討してみてもよいでしょう。

ふるさと納税のワンストップ特例

なお、ふるさと納税も寄附控除の対象なのですが、ふるさと納税に関してはワンストップ特例という制度をつかうと年末調整のみで完結することになります。

ふるさと納税の寄附時にワンストップ特例を適用した場合は確定申告は不要です。

しかし、適用を忘れてしまった場合にふるさと納税で寄付金控除を利用したい場合は確定申告が必要ととなります。

株取引で損が出た

特定口座(源泉徴収あり)以外での株取引で損がでて損を繰り越したい場合や複数の証券会社で損益通算したい場合も確定申告を検討しましょう。

今年は損がでたけど来年はプラスになるなんて株の世界ではよくある話です。

損失を繰り越しておけば来年はその分を差し引いて税金が計算できますからお得ですよ

複数の証券会社を利用している

複数の証券会社を利用していて1社はプラスだけど他はマイナスといったようなケースも確定申告をしたほうが得です。

プラスの証券会社では源泉徴収(特定口座 源泉徴収ありの場合)されていますからね。

合算して確定申告をすれば複数の証券会社トータルで損益を計算して所得税等を支払うことになります。

つまり、所得税等が少し安くなるのです。

他の制度への影響は注意が必要

ただし、特定口座 源泉徴収ありの場合で確定申告する場合注意する点があります。

他の制度に影響を与えてしまう可能性があることです。

例えば専業主婦の方などで配偶者控除の対象となるかどうかの所得の判定基準は譲渡所得でも判定に合算されます。

つまり、株等で儲かっていると扶養になれなかったりするんですよ。

しかし、特定口座、源泉徴収ありの場合で確定申告をしなければこの部分が判定に利用されることはありませんから有利に働きます。

詳しくはこちらの記事を御覧ください。

また、住民税非課税の扱いを受けられるかどうかも変わってきます。

住民税非課税制度の対象となるかどうかで様々な違いが出ますのでこちらも大きいですね。

さらに自営業者などの国民健康保険の計算には譲渡所得も含まれてきてしまいます

国民健康保険はかなり高いですからこの辺りも大きな違いとなるでしょう。

年末調整と確定申告の違いまとめ

今回は「年末調整と確定申告の違いを知っていますか?使い分け方を知って上手に節税しよう」と題して年末調整と確定申告について見てきました。

年末調整で完結するもの、確定申告が必要なもの、確定申告をしたほうが得なもの、そうでないものと様々複雑になっています。それぞれルールを把握することで少しでもお得に税金を支払いましょうね。

お知らせ:You Tubeはじめました。

You Tube「お金に生きるチャンネル」をはじめました。

You Tubeでも少しでも皆様のお役に立てる動画を定期的に発信していきますのでチャンネル登録をぜひよろしくお願いいたします。